46 La economía del comportamiento

La economía tiene un talón de Aquiles. Hasta hace relativamente poco, muchos de sus practicantes intentaban ignorar o poner en cuestión este defecto, pero en última instancia puede considerarse responsable de muchos de los errores mayúsculos que los economistas han cometido durante centenares de años. Se trata del equivocado supuesto de que los seres humanos son racionales.

La experiencia demuestra que las personas no son en absoluto racionales todo el tiempo. Si fuera de verdad racional, un fumador obeso dejaría el tabaco de inmediato y se pondría a régimen, pues reconocería el daño que está causando a su salud. Y si cada uno de nosotros fuera de verdad racional, no nos dejaríamos persuadir tanto por las ofertas de «pague uno y llévese dos»; y valoraríamos lo adecuado de nuestros salarios basándonos sólo en su nivel absoluto en lugar de compararlo con lo que gana nuestro vecino o nuestro cuñado.

Con todo, pese a estos ejemplos típicos de irracionalidad, la economía «neoclásica» estándar depende de la noción de que las personas tienen una capacidad ilimitada para actuar con racionalidad, voluntad y egoísmo. Esta idea constituye el fundamento de la teoría de la mano invisible de Adam Smith (véase el capítulo 1), la cual postula que cuando se llevan a cabo grandes cantidades de acciones egoístas y racionales, el resultado global será una sociedad más próspera. Al típico hombre racional que puebla la imaginación de los economistas se le conoce con frecuencia como el Homo economicus.

Lo cierto, sin embargo, es que las personas son propensas a emociones (el entusiasmo, el amor, los celos y la pena, por ejemplo) que pueden hacerlas actuar de forma irracional.

Los orígenes. La economía del comportamiento investiga por qué y cómo las personas actúan de forma irracional. Esta combinación de economía y psicología es hoy una de las áreas de estudio académico más novedosas y fascinantes. Además, lejos de ser simplemente un ámbito de estudio interesante, ha empezado a desempeñar un papel clave en el diseño de políticas económicas. Y a medida que aumenta nuestro conocimiento sobre cómo funcionan la mente y el cerebro, los economistas del comportamiento están ayudándonos a comprender mejor qué es realmente lo que impulsa a la gente a actuar de la forma en que lo hace.

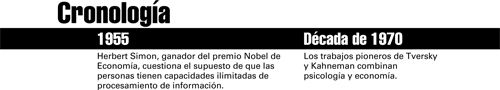

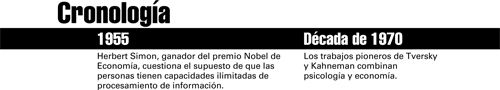

Los pioneros de la economía del comportamiento son los psicólogos Amos Tversky y Daniel Kahneman, que en la década de 1970 adaptaron teorías sobre el procesamiento de información en el cerebro y las compararon con modelos económicos.

Estos investigadores encontraron que ante la incertidumbre, las personas no tienden a actuar racionalmente pero tampoco de manera aleatoria, sino que lo hacen de ciertas formas predecibles. Normalmente, usan atajos mentales (reglas generales), lo que Tversky y Kahneman denominan heurística. Estas reglas pueden verse determinadas por la experiencia o el entorno. Por ejemplo, alguien que se ha quemado con una sartén tenderá a ser más cuidadoso al manipular otra en el futuro.

Cinco principios de la economía del comportamiento

1. Las personas actúan bajo la influencia de juicios morales y de valor. Con frecuencia hacen lo que creen que es «correcto» antes que lo que les permitirá obtener mayores beneficios.

2. Las personas juzgan de forma muy diferente las situaciones que involucran dinero y las que no, es decir, distinguen entre los contextos de mercado y los contextos sociales. En cambio, para un economista neoclásico no hay diferencia entre regalar a nuestro mejor amigo un libro que nos ha costado veinte dólares y darle un billete por esa misma cantidad.

3. En cuestiones de inversiones financieras, las personas son irracionales. Atribuyen más importancia a acontecimientos recientes que a sucesos remotos, y no son particularmente buenas para el cálculo de probabilidades. De forma similar, no reaccionan muy bien a la pérdida de dinero. Tienden a aferrarse a sus inversiones debido a que tienen un fuerte sentido de posesión.

4. Las personas con frecuencia actúan de acuerdo con sus hábitos en lugar de examinar su comportamiento para determinar si es óptimo. Las viejas costumbres nunca mueren.

5. Las personas son una amalgama de experiencias (suyas y ajenas). Con frecuencia hacen cosas basándose en lo que han visto hacer, no en su propia capacidad de juicio.

«Sin duda, el ámbito investigación de más actualidad [es] la economía del comportamiento, que integra la economía y la psicología. Promete proporcionarnos una nueva perspectiva para las políticas públicas.»

Greg Mankiw, profesor de economía de Harvard

Las pruebas. También puede influirse a las personas para que tomen determinadas decisiones a través de la forma en que se les presenta cierta proposición (algo que se conoce como efecto marco). Por ejemplo, en un experimento Tversky y Kahneman plantearon a los participantes un escenario en el que Estados Unidos se enfrentaba a un brote de una nueva enfermedad asiática poco usual que se calculaba iba a matar a seiscientas personas. Para esta situación había dos cursos de acción: el programa A, con el que se esperaba salvar a doscientas personas, y el programa B, que tenía una probabilidad de un tercio de salvar a las seiscientas personas y una probabilidad de dos tercios de que ninguna persona se salvara. Cerca del 72 por 100 de los encuestados eligieron el programa A, pese a que los resultados finales de ambos programas son idénticos.

Un ejemplo más reciente nos lo proporciona el economista del comportamiento del MIT Dan Ariely, que pidió a sus estudiantes que escribieran los dos últimos dígitos de su número de la seguridad social en una hoja de papel y luego les preguntó cuánto estaban dispuestos a pagar por una botella de vino en una hipotética subasta. Resultó que la cantidad que estaban dispuestos a pagar dependía de su número de la seguridad social: quienes tenían los dígitos finales más bajos pujaban menos y quienes tenían los dígitos más altos pujaban más. Este fenómeno se conoce como efecto ancla, y como el efecto marco, socava la creencia firmemente establecida de que los precios en el mercado son una función de la oferta y la demanda.

Los desarrollos más recientes de la economía del comportamiento aprovechan la moderna tecnología IRM (imágenes por resonancia magnética) para escanear el cerebro de los participantes en sus experimentos y ligar la actividad observada a decisiones económicas. Un hallazgo interesante de la neuroeconomía es que cuando alguien está intentando vender algo y el potencial comprador le ofrece una suma insultante, la parte del cerebro que reacciona es la misma que se activa cuando nos topamos con un olor o imagen que nos resultan repulsivos.

La economía del empujón. La gente no siempre toma sus decisiones basándose en su propio interés. Ésta es una idea profundamente importante, pues la mayoría de las economías se estructuran en gran medida alrededor del supuesto contrario. Por ejemplo, los economistas por lo general dan por sentado que las personas ahorrarán a lo largo de su vida porque conviene a su interés tener algo de dinero cuando llegue el momento de la jubilación. Asimismo, suponen que la gente no asumirá más deudas de las que, según piensan, pueden razonablemente manejar. En realidad, de acuerdo con la economía del comportamiento, lo que nos empuja a asumir deudas es con bastante frecuencia no nuestro propio interés sino la heurística. La implicación clave es que en ciertos ámbitos (ahorrar, perder peso o mejorar sus finanzas) las personas necesitan que se las empuje en cierta dirección, en lugar de esperar que sea su propia voluntad la que les lleve allí.

Esto ha conducido a lo que algunos han empezado a llamar «paternalismo libertario» o «economía del empujón»: esfuerzos para poner en práctica las conclusiones de la economía del comportamiento. Por ejemplo, aunque a las personas no debe privárselas de la libertad de elegir, algunos sostienen que se las debería orientar ligeramente en una dirección particular, más positiva. Un ejemplo típico es el de inscribir a los empleados automáticamente en un plan de pensiones, pero ofreciéndoles la posibilidad de excluirse. Otra idea polémica (propuesta en 2008 por el primer ministro británico Gordon Brown) es aplicar la idea de «presunción del consentimiento» para las donaciones de órganos, esto es, asumir por defecto que todas las personas están dispuestas a ser donantes a menos que explícitamente hayan indicado lo contrario.

No obstante, resulta claro que este tipo de planes pueden ser peligrosos en las manos equivocadas. Los gobiernos tienen el deber de proteger a sus ciudadanos de la guerra, el crimen y la penuria, pero ¿deben también protegerlos de su propia irracionalidad? ¿Dónde está el límite? Si las personas toman decisiones equivocadas acerca del ahorro o la donación de órganos, ¿no es posible que también tomen decisiones erradas en las urnas?

A pesar de estas preocupaciones, la economía del comportamiento ha transformado el ámbito de los estudios económicos al haber socavado de forma irrevocable el supuesto de que los seres humanos siempre actúan de manera racional y buscando su propio interés. Lo cierto es que las personas son más complejas. Para los economistas de mañana, la tarea es encontrar el modo de integrar estos dos modelos.

La idea en síntesis: las personas son predeciblemente irracionales