30 El riesgo

«En este edificio la cuestión es matar o morir», dice el personaje de Dan Ackroyd a Eddie Murphy en la película de 1983 Entre pillos anda el juego, en el momento en que ambos se dirigen al mercado de futuros y materias primas de Nueva York. Se disponen a dar el pelotazo del siglo. Vendiendo y comprando futuros en zumo de naranja concentrado, los dos protagonistas ganan millones y llevan a la bancarrota a sus pérfidos ex jefes.

Para Barings, el banco comercial más antiguo de Londres, la cuestión fue «morir». La institución se derrumbó en 1995 después de que uno de sus operadores de bolsa, Nick Leeson, perdiera por sí solo millones de libras en el mercado de futuros de Singapur.

Redistribuir el riesgo. Los mercados de futuros y opciones, con frecuencia conocidos como mercados de derivados, son quizá los más arriesgados y lucrativos de todos los mercados. Y por buenas razones, pues el riesgo es precisamente con lo que se comercia en los mercados de derivados financieros y no financieros. Aquí es donde las compañías y los operadores especulan sobre lo que esperan que ocurra con los precios de todo, desde las acciones, los valores, los bonos y las divisas, hasta los metales y las materias primas, e incluso con el clima y los precios de las viviendas.

Las compañías y los individuos especulan no simplemente por apostar, sino con un propósito económico esencial: redistribuir el riesgo. Necesitan planear con antelación en un mundo en extremo impredecible. Supongamos que somos fabricantes de batidos de fruta; a comienzos de año no sabemos cómo de buena será la cosecha y, por tanto, cuántas naranjas producirán los agricultores. Si la cosecha resulta decepcionante, el precio de las naranjas sufrirá una subida pronunciada; en cambio, si la cosecha es abundante, los precios caerán debido al aumento de la oferta de naranjas. En estas circunstancias, podemos decidir no correr riesgos y cerrar un contrato para comprar zumo de naranja a un precio fijo en una fecha determinada del verano. Renunciamos a la oportunidad de hacer algún ahorro si la cosecha es buena (y, al mismo tiempo, de perder dinero si la cosecha es mala) a cambio de la seguridad de que la suma a pagar será la que hemos estipulado. En el otro extremo de la transacción, el acuerdo reduce también el riesgo del cultivador, que al menos ya se ha garantizado ciertos ingresos.

Los mercados de futuros y opciones se encuentran hoy entre los más importantes y concurridos del mundo, pues las compañías constantemente están intentando hacer valoraciones de este tipo, ya se trate de un productor de maíz que quiere fijar un precio para su cosecha o de grandes exportadores, como Ford o Microsoft, que toman posiciones en ciertas divisas para garantizar que no salen perdiendo si el dólar experimenta una caída súbita.

Especulación e inversión. Para que el mercado funcione se necesitan personas dispuestas a asumir riesgos. Es aquí donde los especuladores entran en la ecuación. Mientras que aproximadamente la mitad de los participantes en los mercados de futuros buscan protegerse, el resto está intentando ganar dinero apostando sobre los cambios en los precios. Estos especuladores puros, que tienen sus propias sospechas acerca de adónde se dirigen los precios, constituyen una parte esencial de la economía. En ocasiones, se trata de individuos; en ocasiones, de fondos de cobertura (hedge funds), en ocasiones, de fondos de pensiones en búsqueda de un beneficio extra.

En cualquier caso, los especuladores son diferentes de los inversores, que tienen perspectivas a largo plazo. Como escribió Benjamin Graham, autor de un libro fundamental para todos los inversores, El inversor inteligente:

La distinción más realista entre el inversor y el especulador se encuentra en la actitud hacia los movimientos del mercado de valores. El principal interés del especulador es anticiparse y sacar provecho de las fluctuaciones del mercado. El principal interés del inversor es adquirir y mantener valores adecuados a precios adecuados.

Es posible hacerse rico en ambos caminos. El inversor más famoso del mundo es Warren Buffett, que tiende a tomar posiciones a largo plazo en las compañías para controlarlas, a través de su compañía de inversión, Berkshire Hathaway, durante años. En 2008, la revista Forbes le consideró el hombre más rico del mundo, con una fortuna de sesenta y dos mil millones de dólares (fortuna que luego se vería reducida significativamente debido a los efectos de la crisis financiera). El más famoso millonario de los fondos de cobertura es George Soros, que ha hecho nueve mil millones de dólares especulando con el precio de las acciones, las materias primas, las divisas, etc.

Materias primas, opciones y futuros

Las materias primas son cualquier tipo de material sólido que puede comprarse o venderse al por mayor, desde los metales preciosos y el petróleo hasta el cacao y el café en grano. Si se quiere comprar una materia prima para su entrega inmediata, se paga al contado al precio actual (precio spot, como haríamos en el caso de una acción o un bono).

Un futuro es un contrato para comprar cierta materia prima o inversión a un precio determinado en algún momento en el futuro (la fecha de entrega).

Una opción, por su parte, es un acuerdo que da a su poseedor el derecho, en lugar de la obligación, de comprar o vender una inversión a un precio particular en un día determinado.

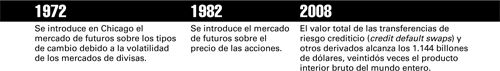

Una breve historia de los futuros. El comercio de futuros ha existido de cierta forma desde hace muchos siglos debido al hecho de que, con frecuencia, existe un intervalo entre la solicitud de un producto y su recepción. En los siglos XIII y XIV, los granjeros a menudo vendían pedidos de lana con uno o dos años de antelación. En el siglo XVIII, en Japón, los comerciantes compraban y vendían arroz para su entrega en el futuro, y fue allí donde se vendieron los primeros contratos de derivados; sus compradores fueron los samuráis, a quienes usualmente se pagaba en arroz, pero que tras varias cosechas malas, querían garantizarse cierta cantidad de ingresos en los años siguientes.

Sin embargo, no fue hasta el siglo XIX cuando el mercado de futuros de verdad despegó. Su patria espiritual fue, y sigue siendo, la ciudad de Chicago, donde el mercado de futuros se llama la Bolsa Mercantil. Por ejemplo, en 1880, la compañía de productos alimenticios Heinz contrató con los agricultores la compra de pepino a lo largo de varios años a unos precios acordados previamente. No obstante, es usual que los contratos de futuros no se acuerden directamente entre el comprador y el vendedor, sino a través de una bolsa de futuros, que actúa como intermediario. A medida que cambian las expectativas acerca del precio probable de una mercancía, desde la panceta de cerdo hasta los metales, cambia también el precio de los futuros asociados a ella.

Un juego de suma cero. Esta fluctuación constante es lo que hace que el mercado de derivados sea un lugar tan arriesgado para invertir. Para entender por qué, basta echar un vistazo al mercado de futuros de una de las materias primas más importantes, el petróleo. Los precios del petróleo suben y bajan dependiendo de todo un abanico de factores tanto económicos como geopolíticos.

«Sé temeroso cuando otros son codiciosos y codicioso cuando otros son temerosos.»

Warren Buffett

En 1999, la revista The Economist predijo que los precios del petróleo, que había caído hasta los diez dólares el barril, seguirían descendiendo hasta los cinco dólares. Para finales de ese año, el precio del petróleo alcanzó los veinticinco dólares. Entre 2000 y 2005, el precio del petróleo se mantuvo entre veinte y cuarenta dólares el barril. Luego, una combinación de factores entre los que hay que incluir la invasión de Irak, el fenomenal crecimiento económico de buena parte del mundo y los temores sobre la cantidad de petróleo que aún existe en la corteza terrestre, hizo que los precios se dispararan, primero a cerca de sesenta dólares, luego a ochenta y, más tarde, en 2008, hasta ciento cuarenta dólares el barril. Sin embargo, debido a la recesión de la economía mundial, tan pronto se alcanzó este nivel, los precios comenzaron a caer en picado hasta regresar, más o menos, al punto en que se había iniciado la escalada.

Muchos inversores que habían previsto astutamente cuál sería la dirección de los precios ganaron cientos de millones de dólares, pero de la misma forma muchos otros perdieron enormes cantidades. A diferencia del mercado de valores, donde las acciones de todas las compañías pueden aumentar de valor a medida que éstas crecen y prosperan, los contratos de futuros son un juego de suma cero: por cada ganador hay alguien que ha perdido en una magnitud similar. Es por esta razón que los mercados de derivados han sido comparados con frecuencia con un casino. No obstante, aunque implican cierta dosis de juego, están lejos de ser un pasatiempo ocioso. Estos mercados son una pieza esencial en el engranaje de la economía moderna.

La idea en síntesis: hay que pasar el riesgo a quienes están más dispuestos a asumirlo