Veo el siguiente panorama: se ingenia un plan de estímulo débil, quizá incluso más débil de lo que ahora está siendo objeto de nuestra conversación, para ganar esos pocos votos republicanos adicionales. El plan limita el ascenso del desempleo, pero las cosas siguen estando muy mal; a veces, el índice alcanza picos como del 9 por 100 y solo se reduce con lentitud. Y entonces Mitch McConnell dice: «¿Lo ven? El gasto del gobierno no funciona».

Confío en haberlo entendido mal.

Tomado de mi propio blog, 6 de enero de 2009

Barack Obama juró el cargo de presidente de Estados Unidos el 20 de enero de 2009. Su discurso inaugural reconocía la difícil situación de la economía, pero prometía «actuar con valentía y rapidez» para concluir la crisis. Y su actuación fue ciertamente rápida; lo suficiente como para que, en el verano de 2009, la economía terminara la caída libre.

Pero no fue valiente. La pieza central de la estrategia económica de Obama, la ley de Reconstrucción y Recuperación, fue el mayor programa de creación de empleo de la historia estadounidense; pero también fue terriblemente inadecuado para la tarea. No se trata del caso fácil de criticar el pasado desde el presente: en enero de 2009, cuando se hicieron visibles los perfiles del plan, yo me deshice públicamente en lamentos por lo que temía serían las consecuencias políticas y económicas de las medidas a medias que se contemplaban. Ahora sabemos que algunos economistas integrados en el gobierno como Christina Romer, jefa del Consejo de Asesores Económicos, compartían estos mismos sentimientos.

Para ser justos con Obama, su fracaso tuvo paralelos más o menos idénticos a lo largo de todo el mundo avanzado, pues los gestores políticos, aquí y allá, solo hicieron parte de las cosas que debían hacer. Entraron con políticas de dinero barato y suficiente ayuda a los bancos para impedir que se repitiera el hundimiento general de las finanzas que se produjo en los primeros años de la década de 1930 y creó una crisis de crédito de tres años que contribuyó mucho a causar la Gran Depresión. (Entre 2008 y 2009 hubo una implosión similar del crédito, pero fue mucho más breve, pues duró tan solo de septiembre de 2008 a finales de la primavera de 2009.) Pero la acción política nunca tuvo, ni de lejos, la fuerza precisa para impedir el incremento constante e intenso del desempleo. Y cuando la ronda inicial de respuestas políticas se quedó corta, los gobiernos de todo el mundo avanzado, lejos de reconocer el defecto de escasez, lo consideraron una demostración de que ya no se podía, o debía, hacer más para crear puestos de trabajo.

Así pues, la política no supo estar a la altura de la situación. ¿Por qué ocurrió así?

Por un lado, los que tenían las ideas más o menos acertadas sobre lo que necesitaba la economía, incluido el presidente Obama, se condujeron con timidez: nunca se mostraron dispuestos a reconocer qué grado de actuación se necesitaba o, más adelante, a admitir que lo que habían hecho en primer lugar había sido inadecuado. Por otro lado, la gente con las ideas erróneas (tanto los políticos conservadores como los economistas «de agua dulce» que mencioné en el capítulo 6) fue vehemente y no se vio afectada por la duda. Ni siquiera en el difícil invierno de 2008-2009 —cuando uno podría haber confiado en que, por lo menos, considerasen la posibilidad de haberse equivocado— dejaron de ser feroces en el empeño de bloquear todo cuanto se opusiera a su ideología. Así, a los que estaban en lo cierto les faltó mucha convicción, mientras que los que estaban equivocados actuaron con una apasionada intensidad.

En lo que sigue, me centraré en la experiencia de Estados Unidos, con tan solo unos pocos apuntes sobre acontecimientos de otros lugares. En parte, ello se debe a que la historia de Estados Unidos es la que conozco mejor y, sinceramente, la que más me preocupa; pero también porque los sucesos de Europa tienen un carácter especial debido a los problemas de la moneda común europea y necesitan un análisis específico.

Así pues, sin más preámbulos, vayamos al relato de cómo se desarrolló la crisis, y luego a los fatídicos meses de finales de 2008 y principios de 2009, cuando la política —de un modo tan decisivo como desastroso— no supo estar a la altura de la situación.

LLEGA LA CRISIS

El momento de Minsky, en Estados Unidos, no fue en realidad un «momento», sino todo un proceso que se extendió durante más de dos años, con una aceleración dramática hacia el final. Primero, la gran burbuja inmobiliaria de los años de Bush empezó a desinflarse. Luego, las pérdidas de los instrumentos financieros respaldados por hipotecas comenzaron a pasar factura a las instituciones financieras. Más adelante, la situación llegó a un punto crítico con la caída de Lehman Brothers, que activó una estampida general en el sistema de la banca «a la sombra». En ese punto, se requería una acción política valiente y decidida. Pero no se llevó a cabo.

En el verano de 2005, los precios de las casas, en las ciudades principales de los «estados arenosos» (Florida, Arizona, Nevada y California) eran aproximadamente un 150 por 100 más altos de lo que habían sido al comenzar la década. Otras ciudades tuvieron aumentos menores, pero a todas luces se había producido una explosión nacional de los precios inmobiliarios, que mostraba todas las características de una burbuja: la confianza en que los precios nunca bajarán, la prisa de los compradores por entrar antes de que los precios subieran aún más y mucha actividad especulativa (hubo incluso un espectáculo de «telerrealidad» sobre el tema de la compra y renovación de viviendas, denominado «Flip this house»). Pero la burbuja ya había empezado a perder aire: los precios seguían subiendo, en la mayoría de lugares, pero se tardaba mucho más en vender las casas.

Según el popular índice de Case-Shiller, los precios inmobiliarios de Estados Unidos llegaron a su pico en la primavera de 2006. Y en los años siguientes, la creencia generalizada de que los precios de la vivienda nunca bajan sufrió una refutación brutal. Las ciudades que habían vivido los mayores ascensos durante los años de la burbuja vieron ahora los descensos mayores: cerca del 50 por 100 en Miami, casi el 60 por 100 en Las Vegas.

De un modo algo sorprendente, el estallido de la burbuja inmobiliaria no provocó una recesión inmediata. La construcción de viviendas cayó estrepitosamente, pero, por un tiempo, este declive de la construcción fue compensado por una explosión de las exportaciones, fruto de un dólar débil por el que los productos estadounidenses resultaban muy competitivos en cuanto a su coste. En el verano de 2007, sin embargo, los problemas de la vivienda empezaron a dar origen a problemas para los bancos, que sufrieron grandes pérdidas en los valores con respaldo hipotecario (instrumentos financieros creados con la venta de títulos de crédito sobre los pagos de una serie de hipotecas agrupadas; algunos de los títulos son más importantes que otros, es decir, tienen preferencia sobre el dinero que entra).

Estos títulos principales, según se suponía, serían de muy bajo riesgo; a fin de cuentas, ¿qué probabilidad había de que un número elevado de personas dejara de pagar sus hipotecas al mismo tiempo? La respuesta, por descontado, es que resultaba muy probable en un entorno en el que la vivienda valía un 30, 40 o 50 por 100 menos de lo que los prestatarios habían pagado en origen por ella. Así pues, muchos activos supuestamente seguros —activos que habían sido evaluados con AAA por Standard amp;Poor’s o por Moody’s— terminaron siendo «basura tóxica», que solo valía una parte de su valor nominal. Una parte de estos tóxicos se había descargado sobre compradores desprevenidos, como por ejemplo el sistema de jubilación de los maestros de Florida. Pero buena parte había permanecido dentro del sistema financiero, tras ser adquirida por la banca o la banca paralela. Y como los bancos están muy apalancados, no hizo falta que las pérdidas fueran muy elevadas, en esa escala, para que se pusiera en duda la solvencia de muchas instituciones.

La seriedad de la situación empezó a calar el 9 de agosto de 2007, cuando el banco de inversiones francés BNP Paribas dijo a los inversores de dos de sus fondos que ya no podrían retirar su dinero, porque los mercados de esos activos habían cerrado de hecho. Aquí empezó a desarrollarse una implosión del crédito, porque los bancos, inquietos por las posibles pérdidas, cerraron el grifo del préstamo mutuo. Y los efectos combinados del descenso en la construcción de viviendas, la debilidad del gasto de los consumidores (cuando la caída en los precios de la vivienda se cobró su peaje) y la implosión del crédito empujaron la economía estadounidense a la recesión a finales de 2007.

Al principio, sin embargo, la caída no fue muy pronunciada y, a finales de septiembre de 2008, era posible confiar en que la recesión económica no sería demasiado grave. De hecho, había muchas voces que defendían que, en realidad, Estados Unidos no estaba en recesión. Recuérdese a Phil Gramm, el antiguo senador que organizó el rechazo de Glass-Steagall y luego entró a trabajar en la industria financiera. En 2008 era asesor de John McCain, el candidato republicano a la presidencia, y en julio de 2008 declaró que nos encontrábamos tan solo en una «recesión mental», no real. Y añadió: «Se diría que nos hemos convertido en una nación de quejicas».

En realidad, ya se estaba produciendo una clara recesión y el índice de desempleo ya había pasado del 4,7 al 5,8 por 100. Pero era cierto que lo más terrible aún estaba por venir; la economía no entraría en caída libre hasta el hundimiento de Lehman Brothers, el 15 de septiembre de 2008.

¿Por qué hizo tanto daño la caída de lo que, a la postre, era tan solo un banco de inversión de tamaño medio? La respuesta inmediata es que la caída de Lehman provocó una estampida en el sistema de la banca a la sombra, y, en particular, de una forma concreta de la banca paralela, conocida como «repo», o pacto de recompra. Recuerde el lector que, como se ha visto en el capítulo 4, el «repo» es un sistema en el que actores financieros como Lehman, cuando creen haber visto buenas oportunidades de inversión, buscan dinero en forma de préstamos a muy corto plazo —a menudo, de tan solo una noche—, solicitados a otros actores; y, como garantía secundaria, usan activos tales como los valores con respaldo hipotecario. Es solo una forma de actividad bancaria, puesto que actores como Lehman tenían activos a largo plazo (como valores con respaldo hipotecario) pero pasivos a corto plazo (repo). Sin embargo, sin ninguna red de salvaguarda, como por ejemplo el seguro de los depósitos. Y para las firmas como Lehman, la regulación era muy laxa, lo que suponía que, en un caso típico, pedían préstamos sin mesura, con deudas casi tan cuantiosas como sus activos. Lo único que hacía falta para que se fueran a pique era alguna que otra mala noticia; por ejemplo, una caída pronunciada en el valor de los valores con respaldo hipotecario.

El repo, en suma, era extraordinariamente vulnerable a la versión que las estampidas bancarias desarrollaron en el siglo XXI. Y esto fue lo que ocurrió en la crisis de 2008. Los prestamistas que anteriormente habían sido favorables a refinanciar a Lehman y entidades similares perdieron la confianza en que la otra parte cumpliría con su promesa de adquirir de nuevo los valores que había vendido temporalmente y, por tanto, empezaron a requerir garantías adicionales en forma de «ajustes»; básicamente, añadir nuevos valores como garantía secundaria. Como los bancos de inversión tenían activos limitados, sin embargo, esto significaba que ya no podían pedir prestado el dinero suficiente para sus necesidades de metálico; por ello, empezaron a vender activos con frenesí, lo que rebajó los precios y, en consecuencia, comportó que los prestamistas pidieran ajustes aún mayores.

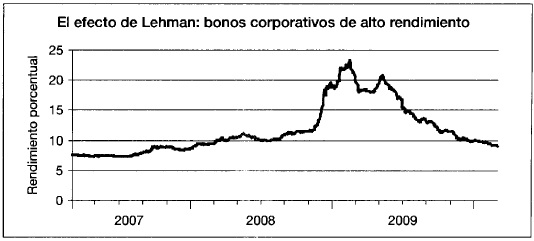

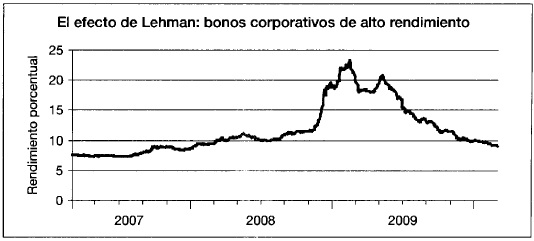

A los pocos días del hundimiento de Lehman, esta versión moderna de la retirada masiva de fondos había sembrado el caos no solo en el sistema financiero, sino en la financiación de la actividad real. Los prestatarios más seguros —como el gobierno de Estados Unidos, claro está, y las empresas principales con balances sólidos— seguían siendo capaces de firmar préstamos con tasas relativamente bajas. Pero los prestatarios en los que se atisbaba algún riesgo, aunque solo fuera escaso, o quedaban excluidos de los préstamos o se veían obligados a pagar tasas de interés muy elevadas. Por ejemplo, los valores corporativos «de alto rendimiento» (también conocidos como «bonos basura») pagaban menos del 8 por 100 antes de la crisis; la cifra se disparó hasta el 23 por 100 tras la caída de Lehman.

Las tasas de interés aplicadas a todos los activos se dispararon después de que cayera Lehman, el 15 de septiembre de 2008, lo que contribuyó a que la economía cayera en barrena.

Fuente: Banco de la Reserva Federal de San Luis

La perspectiva de un hundimiento general del sistema financiero hizo que el pensamiento de las cabezas más influyentes se concentrara en el establecimiento de políticas y, en lo que respecta a salvar los bancos, actuaron con fuerza y decisión. La Reserva Federal prestó grandes cantidades de dinero a los bancos y otras instituciones financieras, garantizando que no se quedaran sin fondos. También creó toda una «sopa de letras» de acuerdos de préstamo especial, con los que llenar los agujeros de financiación que había dejado la mala condición de los bancos. Tras dos intentos, el gobierno de Bush logró que el Congreso aprobara el Programa de Ayuda para Activos Problemáticos, que creó un fondo de ayuda financiera de 700.000 millones de dólares, que se usó principalmente para comprar participaciones en los bancos, lo que mejoró su capitalización.

El modo en que se manejó esta ayuda financiera merece muchas críticas. Era preciso rescatar a los bancos, sí; pero el gobierno debería haber negociado mucho mejor y haber logrado participaciones mucho mayores a cambio de su ayuda de emergencia. En aquel momento, yo insté al gobierno de Obama a pedir la administración judicial, por quiebra técnica, de Citigroup y, posiblemente, unos pocos más; no tanto para dirigir estas entidades a largo plazo, como para garantizar que los contribuyentes recibieran todos los beneficios cuando se recuperaran (si lo hacían) gracias a la ayuda federal. Como no lo hizo así, el gobierno, de hecho, proporcionó una enorme subvención a los accionistas, a los que situó en posición de «cara, ganamos nosotros; cruz, pierden los demás».

Pero aunque el rescate financiero se desarrolló en términos demasiado generosos, cabe decir que, en lo esencial, fue un éxito. Las principales instituciones financieras sobrevivieron; los inversores recuperaron la confianza; y, en la primavera de 2009, los mercados financieros habían retornado a una situación más o menos normal: la mayoría de los prestatarios (aunque no todos) podía volver a solicitar dinero a tasas de interés bastante razonables.

Por desgracia, con eso no bastó. No se puede tener prosperidad sin un sistema financiero en funcionamiento, pero el mero hecho de estabilizar el sistema financiero no reporta necesariamente prosperidad. Lo que Estados Unidos necesitaba era un plan de rescate para la economía real, de producción y empleo, que fuera tan intenso y adecuado a la meta como el rescate financiero. Sin embargo, no hubo nada similar.

ESTÍMULO INADECUADO

En diciembre de 2008, el equipo de transición de Barack Obama se preparaba para asumir la gestión de la economía estadounidense. Ya estaba claro que se enfrentaban a una perspectiva ciertamente temible. La caída de los precios de la vivienda y la bolsa había asestado un duro golpe a la riqueza; en el transcurso de 2008, el patrimonio familiar neto se había rebajado en 13 billones de dólares (equivalente aproximado al valor de un año de producción de bienes y servicios). El gasto de los consumidores, naturalmente, se despeñó por un precipicio; y a ello siguió el gasto empresarial —que ya sufría, además, los efectos de la implosión crediticia—, pues no hay razón para expandir un negocio cuyos clientes han desaparecido.

En tales circunstancias, ¿qué había que hacer? La primera línea de defensa contra las recesiones, habitualmente, es la Reserva Federal, que suele rebajar las tasas de interés cuando la economía tiembla. Pero las tasas de interés a corto plazo, que es lo que normalmente controla la Reserva Federal, ya eran de cero; no se podían rebajar más.

Esto dejaba, como respuesta obvia, el estímulo fiscal: incrementos temporales en el gasto gubernamental y/o rebajas de impuestos, concebidas para apoyar el gasto general y la creación de empleo. Y el gobierno de Obama diseñó, y de hecho aprobó, una ley de estímulo, la ley de Reconstrucción y Recuperación. Por desgracia, esta iniciativa, que alcanzó los 787.000 millones de dólares, se quedó muy corta para la labor. Sin duda contribuyó a mitigar la recesión, pero estuvo muy lejos de lo que se habría necesitado para restaurar el pleno empleo; incluso para crear una sensación de mejora. Peor aún: el fracaso del estímulo, que no mostró ningún éxito claro, tuvo el efecto, en el ánimo de los votantes, de desacreditar el concepto entero de usar el gasto gubernamental para crear empleo. Así, el gobierno de Obama se quedó sin ocasión de repetir el intento.

Antes de pasar a las razones que explican por qué el estímulo fue tan inadecuado, pido al lector que me deje responder a dos objeciones que encontramos a menudo las personas como yo. Primero está la afirmación de que se trata de meras excusas; que, después de los hechos, tan solo procuramos racionalizar el fracaso de nuestra política preferida. Luego está la idea de que, bajo la presidencia de Obama, el gobierno se ha expandido sobremanera, por lo cual no se puede afirmar legítimamente que su gasto ha sido demasiado bajo.

La respuesta a la primera afirmación es que el lamento no llega después de los hechos: muchos economistas advirtieron desde el principio de que la propuesta gubernamental era tremendamente inadecuada. Por ejemplo, el día posterior a la aprobación del estímulo, Joseph Stiglitz, de Columbia, declaró:

Creo que entre los economistas hay un consenso amplio, aunque no universal, sobre la idea de que el conjunto de medidas de estímulo que se ha aprobado tiene errores de concepción y es insuficiente. Sé que no es universal, pero déjenme que intente explicarlo. En primer lugar, que es insuficiente debería resultar obvio por lo que acabo de decir: como intento de compensar la deficiencia en la demanda agregada, simplemente, se queda corto.

Personalmente, en cuanto el plan del gobierno comenzó a quedar delineado, también me opuse en declaraciones públicas de diversa intensidad. Escribí:

Poco a poco, vamos recibiendo información sobre el plan de estímulo de Obama, suficiente para empezar a hacer cálculos preliminares sobre el impacto que tendrá. En resumidas cuentas: probablemente, se trata de un plan que, durante los próximos dos años, restará a la tasa de desempleo medio menos de dos puntos porcentuales; y quizá mucho menos.

Y, tras repasar las matemáticas, concluí con la cita que ha iniciado este capítulo, en la que temía que un estímulo adecuado, por un lado, no lograría producir la recuperación que necesitábamos y, además, socavaría la posibilidad de seguir actuando desde la política.

Por desgracia, ni Stiglitz ni yo errábamos en nuestros temores. El desempleo llegó a niveles aún más elevados de lo que yo esperaba, hasta superar el 10 por 100; pero, en su forma básica, tanto el resultado económico como sus implicaciones políticas fueron exactamente lo que yo temía. Y, como el lector puede ver con claridad, estábamos advirtiendo sobre la inadecuación del estímulo desde el mismo principio; no excusándonos a posteriori.

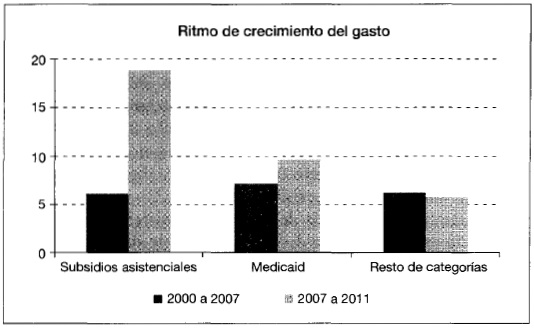

¿Qué decir sobre la vasta expansión del gobierno que, supuestamente, se ha vivido con Obama? Bien, el gasto federal, como porcentaje del PIB, ha crecido, en efecto: ha pasado del 19,7 por 100 del PIB en el año fiscal de 2007 al 24,1 por 100 en el año fiscal de 2011. (El año fiscal empieza el 1 de octubre del año previo en el calendario.)

El gasto creció más rápido que de costumbre, en efecto, pero toda la diferencia se debió a una ampliación de los programas de asistencia, en respuesta a la emergencia económica.

Fuente: Oficina Presupuestaria del Congreso

Pero este ascenso no significa lo que mucha gente cree que significa. ¿Por qué no?

En primer lugar, hay una razón que explica que el porcentaje de gasto con respecto al PIB sea alto: que el PIB es bajo. Si nos basamos en las tendencias anteriores, la economía estadounidense debería haber crecido cerca del 9 por 100 en los cuatro años que fueron de 2007 a 2011. Ahora bien, de hecho, apenas creció: al pronunciado descenso de 2007 a 2009 le siguió una recuperación débil que, en 2011, solo había conseguido recuperar el terreno perdido. Así pues, incluso un crecimiento normal en el gasto federal habría supuesto un fuerte incremento en el gasto, si se mide como porcentaje del PIB.

Dicho esto, sí hubo un crecimiento excepcionalmente rápido en el gasto federal, entre 2007 y 2011. Pero esto no representó ninguna gran expansión en las operaciones del gobierno; fue, en su inmensa mayoría, ayuda de emergencia para estadounidenses en situación de necesidad.

La figura de más arriba pone de manifiesto lo que ocurrió en realidad. Usa datos de la Oficina Presupuestaria del Congreso (CBO). La CBO divide el gasto en varias categorías; he aislado dos de esas categorías, «Subsidios asistenciales» y «Medicaid» [6], y las he comparado con todo lo demás. En cada categoría, he comparado el índice de crecimiento del gasto de 2000 a 2007 —es decir, entre dos períodos de pleno empleo, o casi, y bajo gobierno republicano— con el crecimiento que se produjo entre 2007 y 2011 —ya en el contexto de una crisis económica.

Bien, la citada categoría de «Subsidios asistenciales» incluye sobre todo prestaciones por desempleo, vales de alimentación y las deducciones de impuestos del EITC, que ayuda a los trabajadores más pobres. Es decir, consta de programas que ayudan a los estadounidenses en situación de miseria o casi miseria, algo que es lógico que ascienda cuando asciende el número de estadounidenses con apuros económicos. Por su parte, la ayuda de Medicaid también se concede en función de los recursos y, al atender a los pobres y casi pobres, también es lógico que gaste más cuando el país vive tiempos difíciles. Lo que salta a la vista al mirar la figura es que toda la aceleración del incremento del gasto se puede atribuir a programas que son, en lo esencial, ayuda de emergencia para los que sufren más dificultades por la recesión. Es todo lo que cabe decir al respecto de la idea de que Obama se embarcó en vete a saber qué clase de gigantesca expansión del gobierno.

En tales circunstancias, ¿qué hizo Obama? El ARRA, como se dio en llamar el plan de estímulo, anunciaba un coste de 787.000 millones de dólares, aunque en parte se trataba de rebajas de impuestos que se habrían producido igualmente. De hecho, casi el 40 por 100 del total constaba de recortes impositivos, aunque a la hora de estimular la demanda, y en comparación con un incremento real en el gasto del gobierno, probablemente su eficacia era de la mitad (o menos).

Del resto, una cantidad considerable constaba de fondos para ampliar las prestaciones por desempleo; otro grupo eran aportaciones para ayudar a sostener Medicaid; y otro grupo era soporte para los gobiernos locales y estatales, para contribuir a que no se rebajara el gasto a consecuencia de la caída de ingresos. Solo una parte significativamente reducida se refería a la clase de gasto —construcción y arreglo de carreteras, etc.— que normalmente solemos imaginar cuando hablamos de «estímulo». No hubo nada similar al programa de obras públicas de Roosevelt: la Administración de Proyectos Laborales o WPA (que, en su momento culminante, empleó a 3 millones de estadounidenses, cerca del 10 por 100 de la fuerza de trabajo de su tiempo. Hoy, un programa de dimensiones equivalentes daría empleo a 13 millones de trabajadores).

Aun así, los cerca de 800.000 millones de dólares suenan a mucho dinero, a juicio de muchas personas. Los que nos tomamos los números en serio, ¿cómo pudimos saber que eran tremendamente insuficientes? La respuesta es simple: bastaba con mirar la historia y tener en cuenta la verdadera dimensión de la economía estadounidense.

Lo que la historia nos cuenta es que las recesiones que siguen a una crisis financiera suelen ser desagradables, brutales y prolongadas. Por ejemplo, Suecia sufrió una crisis bancaria en 1990; aunque el gobierno entró en acción para rescatar los bancos, a la crisis le siguió una recesión económica que redujo el PIB real (con ajuste de inflación) en un 4 por 100; y la economía no regresó al nivel de PIB previo a la crisis hasta 1994. Abundaban las razones para creer que la experiencia estadounidense sería al menos así de negativa; entre otros factores, porque Suecia pudo aliviar su recesión exportando a economías con menos problemas, mientras que en 2009 Estados Unidos lidiaba con una crisis global. Así, una evaluación realista nos indicaba que el estímulo tendría que combatir tres (o más) años de graves penurias económicas.

Por otro lado, la economía estadounidense es en verdad muy muy grande: produce bienes y servicios por un valor próximo a los 15 billones de dólares anuales. Piénsese sobre ello: si la economía estadounidense iba a experimentar una crisis de tres años, el estímulo pretendía rescatar una economía de 45 billones de dólares —el valor de la producción trianual— con un plan valorado en 787.000 millones de dólares: mucho menos del 2 por 100 del gasto económico total para aquel período. Visto en este contexto, 787.000 millones de dólares ya no parecen tanto dinero, ¿verdad? Una cosa más: el plan de estímulo se concibió para dar a la economía un impulso de un plazo relativamente corto, no un apoyo a largo plazo. El ARRA tuvo su impacto máximo sobre la economía a mediados de 2010, y luego empezó a desvanecerse con rapidez. Habría sido adecuado para una recesión de corto plazo, pero dado que la perspectiva hablaba de un golpe económico de duración mucho mayor —pues así ocurre siempre, en mayor o menor grado, después de una crisis financiera—, la receta no bastaba para aliviar las penalidades.

Todo esto nos lleva a la pregunta: ¿por qué el plan era tan poco adecuado?

LOS PORQUÉS DE LA INADECUACIÓN

Déjenme decir de entrada que no pienso dedicar mucho tiempo a volver sobre las decisiones de principios de 2009, que son, a estas alturas, agua pasada. Este libro se ocupa de lo que se debe hacer ahora, sin intención de repartir culpas por lo que se haya hecho mal anteriormente. Aun así, no puedo evitar hacer un breve análisis del modo en que el gobierno de Obama, a pesar de sus principios keynesianos, dio una respuesta inmediata a la crisis que distó mucho de ser de la medida precisa.

Hay dos teorías opuestas acerca de por qué el estímulo de Obama fue tan inadecuado. Una teoría hace hincapié en los límites políticos; según esta teoría, Obama obtuvo todo cuanto pudo. La otra afirma que el gobierno no acertó a comprender la gravedad de la crisis y tampoco alcanzó a apreciar las consecuencias políticas de un plan desacertado. A mi modo de ver, la política del estímulo adecuado se recibió con mucha dureza, pero jamás sabremos si en verdad se impidió que el plan fuera idóneo, porque Obama y sus asesores no llegaron a apuntar nunca a un objetivo lo suficientemente grande como para cumplir con su función.

Sin duda, el entorno político fue muy difícil, en gran medida por efecto de las normas del Senado estadounidense, en el que normalmente se necesitan 60 votos para invalidar a un obstruccionista. Parece ser que Obama llegó al poder pensando que su esfuerzo por rescatar la economía obtendría el apoyo de los dos grandes partidos; pero se equivocó por completo. Desde el primer día, los republicanos optaron por una oposición de tierras quemadas, que se negaba a todo cuanto proponía el presidente. Al final, Obama pudo obtener los 60 votos gracias a un acuerdo con tres senadores republicanos moderados; pero estos exigieron, como precio a su apoyo, que recortara del proyecto de ley 100.000 millones de dólares de ayuda a los gobiernos estatales y locales.

Muchos comentaristas creen que la exigencia de un estímulo menor era una prueba clara de que resultaba imposible aprobar una ley de mayor magnitud. Según creo, esto no está tan claro. En primer lugar, quizá la conducta de esos tres senadores no diste mucho de la petición de la «libra de carne» [7]: tenían que hacer espectáculo, demostrar que se recortaba, para que nadie pensara que daban su apoyo gratis. De esto cabe concluir que el límite real al estímulo no era de 787.000 millones de dólares, sino más bien de 100.000 millones de dólares menos de lo que Obama hubiera planeado, fuera lo que fuese; de modo que, si hubiera solicitado más, no habría obtenido todo lo que pedía, pero sí habría conseguido un esfuerzo mayor, de todas todas.

Por otra parte, había alternativa a cortejar a aquellos tres republicanos: Obama podría haber aprobado un estímulo mayor usando la «reconciliación», un procedimiento parlamentario que evita la amenaza obstruccionista y con ello reduce el número de votos senatoriales necesarios a 50 (porque en caso de empate, el vicepresidente puede formular el voto decisivo). En 2010, de hecho, los demócratas emplearon este procedimiento para aprobar la reforma sanitaria. Tampoco se habría tratado de una táctica extrema, si echamos un vistazo a la historia reciente: las dos rondas de reducciones de impuestos de Bush, en 2001 y 2003, se aprobaron gracias a la «reconciliación»; y en cuanto a la ronda de 2003, solo obtuvo en el Senado los citados 50 votos y fue Dick Cheney quien formuló el voto decisivo.

Hay otro problema en la afirmación de que Obama sacó todo el fruto posible: ni él ni su gobierno han defendido nunca que les hubiera gustado una ley más generosa. Antes al contrario, cuando la ley llegó al Senado, el presidente declaró que «a grandes rasgos, este plan es de las dimensiones adecuadas. Tiene el alcance preciso». Y, hasta el día de hoy, los funcionarios del gobierno gustan de afirmar no que el plan fuera insuficiente debido a la oposición republicana, sino que en aquel momento nadie se dio cuenta de que se necesitara un plan más ambicioso. Incluso en diciembre de 2011, Jay Carney, secretario de prensa de la Casa Blanca, decía cosas como las siguientes: «No hubo ni un economista notorio, de la universidad, de Wall Street, que en aquel momento, en enero de 2009, supiera la verdadera profundidad del agujero en el que estábamos».

Como ya hemos visto, esto no era verdad, en ningún caso.

Así pues, ¿qué ocurrió?

Ryan Lizza, del New Yorker, se ha hecho con el memorando de política económica que Larry Summers, quien pronto sería el economista en jefe de la Administración, preparó para el presidente electo Obama en diciembre de 2008; y lo ha publicado. Se trata de un documento de 57 páginas, que a todas luces se debió a una multiplicidad de autores, no todos con el mismo ideario. Pero hay un pasaje significativo (en la página 11) que defiende que el paquete de medidas no debe ser demasiado cuantioso. Surgen tres puntos principales:

Un conjunto excesivo de medidas de recuperación podría asustar a los mercados o a la opinión pública y resultar contraproducente.

La economía no puede absorber más «inversión prioritaria» durante los dos próximos años.

Es más fácil añadir más estímulo fiscal al paso, si este resulta insuficiente, que eliminar estímulo fiscal si este resulta excesivo. Si es preciso, podremos adoptar nuevas medidas.

De estos puntos, el primero implica invocar la amenaza de los «vigilantes del mercado de bonos», sobre la que hablaremos más en el próximo capítulo; baste decir ahora que este miedo ha demostrado ser injustificado. El punto 2 era acertado, a todas luces, pero no está nada claro por qué descartaba más ayuda a los gobiernos locales y estatales. En los comentarios que realizó justo después de la aprobación del plan ARRA, Joe Stiglitz indicó que la ley proporcionaba «un poco de ayuda federal, pero no la suficiente. Así, lo que haremos será despedir a maestros y despedir a personal del sector de atención sanitaria mientras contratamos a trabajadores de la construcción. Es una concepción algo extraña para un paquete de medidas de estímulo».

Además, dado que era probable que la recesión fuera prolongada, ¿por qué limitar a dos años el horizonte temporal?

Finalmente, en cuanto al punto tres, que consideraba posible retomar las medidas, fue un error garrafal. Y, al menos a mi modo de ver, en su momento ya estaba claro que era una idea equivocada. Así pues, el equipo económico erró tremendamente en sus cálculos políticos.

Por una variedad de razones, pues, el gobierno de Obama hizo lo correcto, pero en una escala totalmente inadecuada. Y, como veremos más adelante, en Europa también se quedaron muy cortos, aunque por razones algo distintas.

EL FIASCO DE LA VIVIENDA

Hasta aquí, he hablado de la inadecuación del estímulo fiscal. Pero también hubo un gran fracaso en otro frente: el socorro hipotecario.

Según he expuesto páginas atrás, el elevado nivel de endeudamiento familiar fue una de las grandes razones de que nuestra economía fuera vulnerable a la crisis; y un factor clave de la debilidad persistente de la economía estadounidense es que las familias están intentando reducir su deuda gastando menos, en un contexto en el que nadie quiere gastar más para compensar. La defensa de una política fiscal activa es, precisamente, que al gastar más el gobierno puede impedir que la economía caiga en una depresión honda mientras las familias endeudadas van restaurando su salud financiera.

Pero esta historia también sugiere que existía un camino alternativo —o mejor aún, complementario— a la recuperación, y más simple: reducir la deuda directamente. A fin de cuentas, la deuda no es un objeto físico, sino un contrato, algo escrito sobre un papel, cuyo cumplimiento está verificado por el gobierno. Así pues, ¿por qué no reescribir los contratos?

Y que nadie replique ahora que los contratos son sagrados y nunca deben renegociarse. La bancarrota ordenada, que reduce las deudas que simplemente no se pueden pagar, es un elemento de larga tradición en nuestro sistema económico. Es habitual que las empresas, a menudo incluso de manera voluntaria, se adscriban al «capítulo 11» de la ley de Quiebras, con lo que permanecen como negocio activo a la vez que pueden reescribir y rebajar algunas de sus obligaciones. (Mientras redacto este capítulo, American Airlines ha suscrito una bancarrota voluntaria para renegociar unos costosos contratos sindicales.) Las personas también pueden declararse en bancarrota y las negociaciones, por lo general, las descargan de algunas de sus deudas.

Sin embargo, las hipotecas inmobiliarias, históricamente, han recibido un trato distinto al que reciben por ejemplo las deudas de la tarjeta de crédito. Siempre se ha partido del principio de que lo primero que ocurre cuando una familia no puede satisfacer el pago de las cuotas hipotecarias es que pierde la casa; esto pone fin a la cuestión en algunos de los estados de nuestro país, mientras que en otros la entidad que ha prestado el dinero aún puede perseguir al prestatario si la casa no vale tanto como la hipoteca. En uno u otro caso, sea como fuere, los propietarios que no pueden afrontar las cuotas de la vivienda se enfrentan a la ejecución de la hipoteca. Y este quizá sea un buen sistema para las épocas normales, en parte porque la gente que no puede pagar la hipoteca, por lo general, vende su vivienda antes que esperar a la ejecución.

Ahora bien, en este momento no vivimos tiempos normales. Habitualmente, solo una cantidad relativamente baja de propietarios experimenta la dificultad de que su endeudamiento sea superior al valor de su casa. En cambio, la gran burbuja inmobiliaria y su posterior explosión ha dejado a más de 10 millones de propietarios —lo que equivale a más de una de cada cinco hipotecas— en situación de ahogo, a la vez que la prolongada recesión económica hace que muchas familias hayan visto muy menguados sus ingresos anteriores. Así, son muchas personas las que ni pueden satisfacer las cuotas ni pueden cancelar la hipoteca vendiendo la casa; la receta, claro está, garantiza una epidemia de ejecuciones.

Y la ejecución es un trato terrible para todos los implicados. Para el propietario, por descontado, porque pierde la casa; pero también es raro que el prestamista se beneficie de esta resolución, tanto porque es un procedimiento oneroso como porque los bancos están intentado vender viviendas ejecutadas en un mercado terrible. Al parecer, lo más beneficioso, para unos y otros, sería contar con un programa que ofreciera cierta ayuda a los prestatarios en problemas, a la vez que ahorra a los prestamistas los costes de la ejecución. Y ello supondría también beneficios para terceras partes: desde el punto de vista local, las propiedades ejecutadas y vacías son un factor de ruina para los barrios; desde el punto de vista nacional, el auxilio a la deuda contribuiría a mejorar la situación macroeconómica.

Así, todo parecería hablar a favor de un programa de ayuda al endeudamiento; y, en efecto, el gobierno de Obama anunció un programa similar en 2009. Pero todo el empeño ha acabado en una broma de mal gusto: son muy pocos los prestatarios que han obtenido una ayuda significativa y algunos, en realidad, han terminado hallándose aún más endeudados debido al carácter kaf-kiano de las normas y el funcionamiento del programa.

¿Qué salió mal? Los detalles son complejos, casi obnubilado-res. Pero un resumen en muy pocas palabras nos diría que el gobierno de Obama nunca fue verdaderamente partidario de este programa; que sus funcionarios creían, hasta bien entrada la partida, que todo iría bien con tan solo estabilizar los bancos. Lo que es más: sentían terror ante las críticas que la derecha dirigiría a su programa, tildándolo de un regalo a quienes no lo merecen, una recompensa a quienes han actuado sin responsabilidad. En consecuencia, el programa puso tanto cuidado en evitar toda apariencia de regalo que terminó por ser, a grandes rasgos, inútil.

Esta es otra área, por tanto, donde la política de ningún modo supo estar a la altura de la situación.

LA VÍA QUE NO SE TOMÓ

Históricamente, lo normal es que a las crisis financieras hayan seguido recesiones económicas prolongadas; y la experiencia estadounidense, desde 2007, no ha sido distinta. De hecho, las cifras de Estados Unidos, en lo que atañe al desempleo y el crecimiento, han sido notoriamente próximas al promedio histórico de los países que han experimentado esta clase de problemas. Carmen Rein-hart, del Instituto Peterson de análisis de la teoría económica internacional, y Kenneth Rogoff, de Harvard, publicaron una historia de las crisis financieras con el irónico título de This Time is Different («Esta vez es distinto», cuando en realidad nunca lo es). Su investigación inducía a los lectores a esperar un período prolongado de mucho desempleo y, según se desarrollaba la historia, Rogoff comentó que Estados Unidos experimenta «una típica crisis financiera grave».

Pero no tenía por qué haber sido así; ni tiene por qué seguir siendo así. Hay cosas que los gestores de nuestra política económica podrían haber hecho en cualquier momento de los tres años precedentes y que habrían mejorado sobremanera la situación. La confusión política y económica —no las realidades económicas fundamentales— bloqueó la acción efectiva.

Y la vía de salida de esta depresión, la vía de retorno al pleno empleo, sigue estando plenamente disponible. No tenemos por qué seguir sufriendo así.