Poseer y mantener una casa del tamaño del Taj Mahal es caro. Kerry Delrose, director de interiorismo en Jones Footer Margeotes Partners, de Greenwich, me ha resultado de gran ayuda para calcular adecuadamente el coste de decorar una mansión. «Enmoquetar es muy caro —dijo, y mencionó un rollo de moqueta de 74.000 dólares, que había encargado para el dormitorio de unos clientes—. Y los cortinajes. Solo en la ferretería (barras, topes, soportes, anillas) ya te gastas varios miles de dólares; fácilmente, 10.000 dólares solo para la ferretería de cada habitación. Luego está la tela… Para la mayoría de estas habitaciones, el salón magno, la sala de estar, se necesitan entre 100 y 150 metros de tela. No es nada extraordinario. La tela de algodón sube, de media, a entre 40 y 60 dólares el metro; pero la mayoría de las que nosotros buscamos, las sedas buenas de verdad, cuestan a 100 dólares el metro».

Hasta ahora, las cortinas de una sola habitación han costado entre 20.000 y 25.000 dólares.

«Greenwich’s Outrageous Fortunes» («Las escandalosas fortunas de Greenwich»), Vanity Fair, julio de 2006

En 2006, justo antes de que el sistema financiero empezase a derrumbarse, Nina Munk escribió para la revista Vanity Fair un artículo sobre la que por entonces era una desenfrenada construcción de mansiones en Greenwich, Connecticut. Según señalaba Munk, Greenwich había sido uno de los lugares más codiciados por los magnates de principios del siglo xx: un lugar donde los creadores o herederos de fortunas industriales levantaban mansiones «para rivalizar con los palazzi, cháteux y casas solariegas de Europa». En la posguerra estadounidense, no obstante, pocos habían podido permitirse mantener una mansión de veinticinco habitaciones; trozo a trozo, las grandes fincas se fueron dividiendo y vendiendo.

Hasta que los administradores de los hedge funds, o fondos de cobertura, empezaron a trasladarse allí.

Desde luego, la mayor parte de la industria financiera se concentra en Wall Street (y en la City de Londres, que representa un papel parecido). Pero los fondos de cobertura —que, básicamente, se dedican a especular con dinero prestado, y que atraen a inversores deseosos de que sus administradores tengan la particular perspicacia que se requiere para forrarse— se han congregado en Greenwich, que, en tren, está a unos cuarenta minutos de Manhattan. Y los gestores de estos fondos cuentan con unos ingresos tan elevados, si no más, que los de los capitalistas sin escrúpulos de antaño (incluso contando con los ajustes por inflación). En 2006, los veinticinco administradores mejor pagados ganaron 14.000 millones de dólares: tres veces la suma de los sueldos de los ochenta mil maestros de escuela de la ciudad de Nueva York.

Cuando estos hombres decidieron comprar casas en Greenwich, el precio no supuso ningún problema. Compraron alegremente las antiguas mansiones de la edad dorada; y, en muchos casos, las derribaron para construir palacios aún mayores. ¿Hasta qué punto eran grandes? Según Munk, la media de las casas nuevas adquiridas por administradores de fondos de cobertura rondaba los 1.500 metros cuadrados.

Uno de estos gestores, Larry Feinberg —de Oracle Partners, especialistas en la industria de la salud—, compró una casa de 20 millones de dólares solo para derribarla; sus planos de construcción, según el archivo municipal, preveían una mansión de 2.859 metros cuadrados. Tal como apuntó útilmente Munk, la superficie es solo ligeramente inferior a la del Taj Mahal.

Pero ¿por qué tendríamos que preocuparnos? ¿Se trata solo de un interés morboso? Bien, no negaré que existe cierta fascinación hacia los estilos de vida de los ricos y fatuos. Pero también hay otra cuestión de mayor calado.

Al final del capítulo 4 señalé que, aun antes de la crisis de 2008, costaba entender por qué la desregulación financiera se consideraba un éxito. El lío de las entidades de ahorro y crédito ha supuesto una demostración bien onerosa de cómo podía desbocarse la banca desregulada; ha habido conatos que ya anunciaban la crisis que se avecinaba; y, en todo caso, el crecimiento económico ha sido menor en la era de la desregulación de lo que fue en la época de una regulación estricta. Pero entre algunos analistas —prácticamente, aunque no solo, en el ala derecha de la política— imperó (y aún impera) la extraña y falsa convicción de que la era de la desregulación fue de triunfo económico. En el último capítulo ya apunté que Eugene Fama, el notorio teórico de las finanzas de la Universidad de Chicago, escribió que en la época posterior a la desregulación financiera se había vivido un «crecimiento extraordinario», cuando en realidad no ha existido nada semejante.

¿Qué podría haber llevado a Fama a creer que hemos experimentado ese supuesto «crecimiento extraordinario»? Bueno, quizá sea el hecho de que algunas personas —el tipo de personas que, por ejemplo, patrocina conferencias sobre teoría financiera— experimentaron realmente un crecimiento extraordinario en sus ingresos.

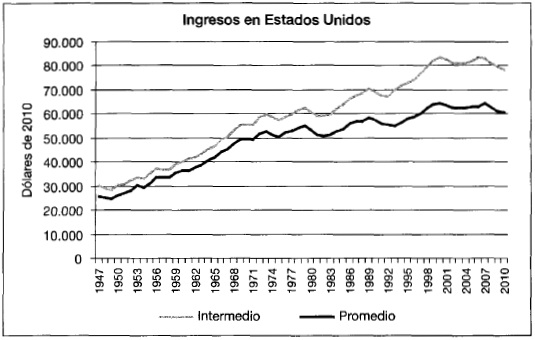

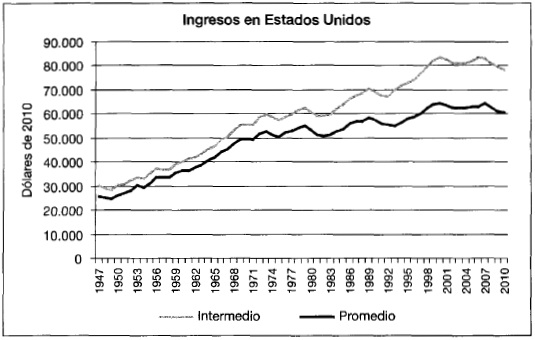

En la página 86 ofrezco dos figuras. La figura de arriba refleja dos medidas de los ingresos familiares en Estados Unidos desde la segunda guerra mundial, ambas en dólares ajustados a la inflación. Una, el promedio de los ingresos familiares (el total de los ingresos dividido entre el número de familias). Pero ni siquiera este indicador muestra señal alguna del «extraordinario crecimiento» que habría venido después de la desregulación financiera; de hecho, el crecimiento fue más rápido antes de la década de los ochenta que después. La segunda muestra los ingresos de una familia intermedia: los ingresos de una familia típica, cuyos ingresos son superiores a los de la mitad de la población e inferiores a los de la otra mitad.

Ni siquiera el ingreso promedio (el de una familia promedio) despegó en la era de la desregulación, mientras el crecimiento del ingreso intermedio (situado en el punto central de la distribución de los ingresos) se redujo a un avance de tortuga…

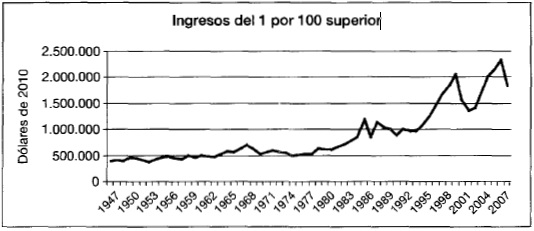

… pero, en cambio, el ingreso promedio del 1 por 100 más acaudalado explotó.

Fuente: Censo de Estados Unidos; Thomas Piketty y Emmanuel Saez, «Income Inequality in the United States: 1913-1998», Quarterly Journal of Economics, febrero de 2003 (revisión de 2010)

Como se puede ver, los ingresos de la familia típica crecieron mucho menos después de 1980 que antes. ¿Por qué? Pues porque una gran parte de los frutos del crecimiento económico fue a parar a manos de la gente que estaba en lo más alto.

La figura inferior muestra lo verdaderamente bien que le fue a la gente que estaba en la cúspide; el «1 por 100» que ha hecho famoso el movimiento Occupy Wall Street. Para ellos, el crecimiento posterior a la desregulación financiera ha sido ciertamente extraordinario, con ingresos ajustados a la inflación que fluctúan según las subidas y bajadas de los mercados de valores, pero que desde 1980, aproximadamente, se han cuadruplicado. Por tanto, a la élite le ido muy pero que muy bien después de la desregulación; mientras que a la súperelite y a la élite de la súperelite —el 0,1 por 100 superior y el 0,01 por 100 de la cumbre última— le ha ido aún mejor, con una ganancia (para ese 1 por 10.000 de estadounidenses) del 660 por 100. Y esto es lo que hay tras la edificación de esos Taj Mahales en Connecticut.

Esta mejora tan notable de los riquísimos, y más a la vista del crecimiento económico moderado y de las ganancias muy modestas de la clase media, pone sobre el tapete dos cuestiones principales. Una es por qué sucedió; de esto me ocuparé brevemente, puesto que no es el tema principal de este libro. El otro es qué relación guarda con la depresión que estamos padeciendo, lo cual constituye un tema espinoso, pero importante.

En primer lugar, por tanto, ¿a qué se debe esa explosión de ingresos de los más ricos?

¿POR QUÉ LOS RICOS SE HICIERON (TANTO) MÁS RICOS?

Hasta la fecha, muchos debates sobre la creciente desigualdad hacen que parezca que todo se reduce a la importancia cada vez mayor de las aptitudes y la formación. La tecnología moderna, se nos dice, aumenta la demanda de trabajadores con estudios superiores y disminuye la necesidad de trabajos corporales o rutinarios. Por tanto, la minoría que cuenta con una buena formación se impone sobre la mayoría con menos formación. Por ejemplo, allá en 2006, Ben Bernanke, el presidente de la Reserva Federal, pronunció un discurso sobre la desigualdad creciente en el que sugería que la historia se resume en que la cabeza formada por el 20 por 100 de los trabajadores (con estudios muy superiores al resto) estaba dejando atrás al 80 por 100 (la cola, con una formación muy inferior).

Y, a decir verdad, la historia no es falsa del todo: en general, cuanta más formación tiene una persona, mejor le ha ido en estos últimos 30 años. Los sueldos de los estadounidenses con formación universitaria han subido en comparación con los de los ciudadanos que se quedaron en el bachillerato; y los sueldos de los estadounidenses con un título de posgrado han subido en comparación con los que solo tienen una licenciatura.

Pero centrarnos solamente en las disparidades salariales debidas a la educación es perder de vista no una parte, sino el grueso del cuento. Porque los verdaderos beneficios no han ido a parar a trabajadores con estudios universitarios en general, sino a un puñado de personas muy adineradas. Es habitual que un profesor de instituto tenga una licenciatura, y muchos, un posgrado; pero no han vivido, por decirlo suavemente, el tipo de incremento de ingresos que sí han conocido los administradores de los fondos de cobertura. Recordemos, una vez más, que 25 administradores de estos fondos ganaron tres veces más dinero que los 80.000 maestros de escuela de la ciudad de Nueva York.

El movimiento Occupy Wall Street se congregó en torno de un lema: «Nosotros somos el 99 por 100», mucho más próximo a la verdad que la palabrería a la que nos tiene acostumbrada la clase dirigente, sobre las supuestas diferencias de formación y de aptitudes. Y esto no lo dicen solamente unos radicales. El otoño pasado, la Oficina Presupuestaria del Congreso —de lo más respetable y netamente apartidista— publicó un informe en el que detallaba el crecimiento de la desigualdad entre 1979 y 2007. Constató que los estadounidenses situados entre los percentiles 80 y 99 —esto es, el 20 por 100 superior, del que hablaba Bernanke, menos el 1 por 100 de Occupy Wall Street— han experimentado en este periodo un aumento de los ingresos del 65 por 100. Eso está muy bien, sobre todo si lo comparamos con las familias que se encuentran en la parte inferior de la escala: a las familias de la zona media solo les fue la mitad de bien, y el 20 por 100 del sector inferior solo experimentó una mejora del 18 por 100. Pero el 1 por 100 de la cúspide vio aumentar sus ingresos en un 277,5 por 100; y, como ya hemos visto, el 0,1 de la superélite y el 0,01 aún más selecto recogieron beneficios aún mayores.

Y este aumento de los ingresos de los más ricos no ocupa ningún lugar secundario cuando nos preguntamos adonde han ido a parar los beneficios del crecimiento económico. Según la Oficina Presupuestaria, el porcentaje de ingresos netos (después de impuestos) en el 1 por 100 superior subió del 7,7 al 17,1 por 100 del total de ingresos; esto significa que, dejando al margen otros factores, el total de ingresos que queda para todos los demás se ha reducido en un 10 por 100. Otra posibilidad pasa por preguntarnos qué parte del aumento general de la desigualdad se debió al modo en que el 1 por 100 dejó atrás a todos los otros; según el índice Gini (un indicador de la desigualdad, de uso muy común), la respuesta es que la acumulación de beneficios entre el 1 por 100 superior fue responsable de la mitad del aumento.

Así pues, ¿por qué al 1 por 100 de la cima le fue tanto mejor que al resto (y aún más en el caso del 0,1 por 100)?

Entre economistas, se trata de una cuestión sin resolver; y las razones de estas dudas son, en sí mismas, reveladoras. En primer lugar, hasta hace muy poco imperaba entre muchos economistas la sensación de que los ingresos de los muy ricos no eran materia adecuada de estudio, pues se trataba de una cuestión más propia de los sensacionalistas obsesionados con los famosos, y no de las páginas de una publicación de economía seria. La partida ya estaba bastante avanzada cuando se tomó conciencia de que los ingresos de los ricos, lejos de ser una cuestión trivial, están en el meollo de lo que le está pasando a la economía y a la sociedad de Estados Unidos.

E incluso en el momento en que los economistas empezaron a tomarse en serio al 1 por 100 y al 0,1 por 100, descubrieron que la materia era incómoda en dos sentidos. El simple hecho de plantear la cuestión significaba meterse en una zona de guerra política: la distribución de los ingresos entre los de arriba es una de las áreas en las que cualquiera que levante la cabeza por encima del parapeto se encontrará con ataques violentos de los que vienen a ser pistoleros a sueldo, protectores de los intereses de los ricos. Por ejemplo, hace unos pocos años, Thomas Picketty y Emmanuel Saez —cuyo trabajo ha sido crucial para seguir la pista, a largo plazo, de los aumentos y las disminuciones de la desigualdad— fueron atacados por Alan Reynolds, del Instituto Cato, que lleva décadas afirmando que en realidad la desigualdad no ha crecido. Cada vez que se desenmascara con meticulosidad uno de sus argumentos, Reynolds sale con otro nuevo.

Además, dejando a un lado la política, es incómodo manejar los ingresos de los más ricos con las herramientas de las que suele valerse el economista. De lo que más sabe mi profesión es de oferta y demanda; sí, la economía se ocupa de muchas más cosas, pero esta es la primera herramienta, y la principal, de los análisis. Y los receptores de ingresos tan elevados no viven en un mundo de oferta y demanda.

Un trabajo reciente de Jon Bakija, Adam Colé y Bradley Heim nos da una idea clara de quiénes forman el 0,1 por 100 superior: por decirlo en pocas palabras, se trata, básicamente, de ejecutivos de grandes corporaciones y especuladores financieros. Casi la mitad de los ingresos del 0,1 termina en manos de ejecutivos y directores de empresas que no son financieras; otra quinta parte va a parar a gente del mundo de las finanzas; añádase cierta abogacía e inmobiliarias, y ya tendremos unas tres cuartas partes del total.

Ahora bien, los manuales de teoría económica dicen que, en un mercado competitivo, a cada trabajador se le paga por su «producto marginal»: la cantidad que ese trabajador añade a la producción total. Pero ¿cuál es el producto marginal de un gran ejecutivo, de un administrador de fondos de cobertura o, a este respecto, del abogado de una gran corporación? Nadie lo sabe, de hecho. Y si miramos cómo se fijan en realidad los ingresos de las personas incluidas dentro de esta categoría, nos encontraremos con algunos procesos que, seguramente, tengan poco que ver con su contribución económica.

Es probable que, llegados a este punto, alguien diga: «¿Y qué hay de Steve Jobs o de Mark Zuckerberg? ¿Acaso no se hicieron ricos creando productos de valor?». Y la respuesta es: sí. Pero entre el 1 por 100 de los de arriba, o incluso entre el 0,01 por 100 de los de más arriba, hay muy pocos que hayan hecho así su dinero.

En su mayoría, se trata de ejecutivos de empresas que no han creado ellos mismos. Quizá poseen muchas acciones, u opciones sobre acciones, de sus empresas; pero estos activos los recibieron como parte de su conjunto retributivo, no por ser fundadores de la empresa. ¿Y quién decide qué incluyen sus conjuntos salariales? Bien, como es sabido, los encargados de fijar el conjunto retributivo de los presidentes o directores generales son los miembros de un comité de compensación nombrado por… por el mismo presidente o director al que están valorando.

Quienes más ganan en la industria financiera se mueven en un entorno más competitivo, pero hay buenas razones para creer que, a menudo, sus ganancias están infladas en comparación con sus verdaderos logros. Los administradores de fondos de cobertura, por ejemplo, tienen honorarios dobles: cobran por el trabajo de administrar el dinero de otras personas y se llevan asimismo un porcentaje de sus beneficios. Esto les supone un incentivo de peso para realizar inversiones arriesgadas, fuertemente apalancadas: si las cosas van bien, reciben una cuantiosa recompensa; mientras que, si las cosas van mal —y este momento siempre llega— nada les obliga a devolver los beneficios anteriores. Y el resultado es que, de media —esto es, una vez tomamos en cuenta el hecho de que muchos administradores de estos fondos fracasan y que los inversores no saben por anticipado qué fondos acabarán en la lista de bajas—, a los que invierten en fondos de cobertura no les va especialmente bien. De hecho, según un libro reciente, The Hedge Fund Mirage, de Simón Lack, en la última década quienes han invertido en fondos de cobertura, en promedio, habrían obtenido un resultado mejor de haber invertido en bonos del Tesoro; y quizá ni siquiera ganaron nada.

Quizá el lector pueda pensar que los inversores deberían estar más atentos a esta desviación de los incentivos; y, más en general, que tendrían que estar al cabo de lo que se dice en todos los folletos informativos: «los resultados obtenidos en el pasado no son garantía de rendimientos futuros» (esto es, aunque el año pasado un gestor otorgó buenos resultados a sus inversores, tal vez simplemente tuvo suerte). Pero la realidad sugiere que muchos inversores —y no solamente los más humildes— siguen siendo crédulos y depositan su fe en el genio de los actores financieros, pese a las numerosas pruebas que indican que esta clase de inversiones tienden a salir mal.

Una cosa más: aun cuando los especuladores sin escrúpulos han hecho ganar dinero a los inversores, en varios casos importantes no lo hicieron generando valor para la sociedad en su conjunto, sino, al contrario, expropiando de hecho valor a otros actores.

Donde esto es más obvio es en el caso de las malas prácticas bancarias. En la década de 1980, los dueños de sociedades de ahorro y crédito inmobiliario obtuvieron grandes beneficios asumiendo grandes riesgos; y luego dejaron la factura a los contribuyentes. Y en la década de 2000, los banqueros volvieron a hacer lo mismo: consiguieron fortunas enormes mediante préstamos inmobiliarios inadecuados y luego o bien se los vendieron a inversores incautos, o bien se beneficiaron del rescate gubernamental cuando estalló la crisis.

Pero pasa lo mismo en muchos casos de capital de inversión privado, en referencia al negocio de comprar empresas, reestructurarlas y luego ponerlas otra vez en venta. (Gordon Gekko, en la película Wall Street, se dedicaba a este capital de inversión; Mitt Romney lo hacía en la vida real.) A decir verdad, algunas empresas de capital de inversión privado han hecho una labor valiosa al financiar la creación de empresas, en sectores como la alta tecnología y otros. Pero en muchos otros casos, los beneficios han venido de lo que Larry Summers —sí, ese Larry Summers [3] — denominó, en un influyente artículo titulado con el mismo nombre, «abuso de confianza»: básicamente, incumplir contratos y acuerdos. Pensemos, por ejemplo, en el caso de Simmons Bedding, una empresa histórica, fundada en 1870, que se declaró en bancarrota en 2009, lo cual provocó que muchos trabajadores perdieran sus empleos y los prestamistas buena parte de lo arriesgado. Así es como el New York Times describió la carrera hacia la bancarrota:

Para muchos de los inversores de la empresa, la venta será un desastre. Tan solo los titulares de bonos ya perderán más de 575 millones de dólares. La caída de la empresa también ha arrastrado a empleados como Noble Rogers, que llevaba 22 años en Simmons, casi todos en una fábrica situada fuera de Atlanta. Rogers es uno de los 1.000 empleados —más de una cuarta parte de la fuerza de trabajo— despedidos el año pasado.

Pero Thomas H. Lee Partners, de Boston, no solo ha escapado sin un rasguño, sino que además ha sacado provecho. Esta firma de inversión, que compró Simmons en 2003, se ha embolsado cerca de 77 millones de dólares de beneficio, al mismo tiempo que la suerte de la empresa declinaba. THL obtuvo cientos de millones de dólares de Simmons, en forma de dividendos especiales. También se pagó a sí misma varios millones más en honorarios; primero, por comprar la empresa, y luego, por ayudar a gestionarla.

Los ingresos de los de arriba, por tanto, no se parecen a los de las secciones inferiores de la escala; mantienen una relación mucho menos obvia ya sea con los fundamentos económicos o con su contribución a la economía en su conjunto. Pero ¿por qué estos ingresos se dispararon desde 1980, aproximadamente?

Parte de la explicación puede encontrarse, sin duda, en la desregulación financiera que expuse en el capítulo 3. Los mercados financieros sometidos a una estricta regulación, que caracterizaron a Estados Unidos entre la década de 1930 y la de 1970, no ofrecieron las oportunidades de enriquecimiento personal que florecieron después de 1980. Y los elevados ingresos en las finanzas, posiblemente, tuvieron un efecto de «contagio» en el sueldo de los ejecutivos, más en general. Al menos, ciertos sueldos extraordinarios de Wall Street facilitaron a los comités de retribuciones el justificar grandes sueldos fuera del mundo de las finanzas.

Thomas Piketty y Emmanuel Saez —cuyo trabajo ya he mencionado más arriba— han sostenido que los ingresos más elevados se ven afectados, en gran medida, por las normas sociales; un punto de vista del que se hacen eco investigadores como Lucian Beb-chuck, de la facultad de Derecho de Harvard, quien sostiene que la principal limitación en el sueldo de los administradores es la «restricción por escándalo». Este tipo de argumentos hacen pensar que los cambios vividos en el clima político después de 1980 podrían haber desbrozado el camino para lo que viene a ser el puro ejercicio del poder de exigir ingresos elevados, en un modo que antes se consideraba imposible. Sin duda, es relevante señalar aquí el pronunciado declive de la afiliación sindical durante los años ochenta, lo que eliminó a uno de los grandes actores que podría haber protestado en contra de los cuantiosos salarios de los ejecutivos.

Recientemente, Piketty y Saez han añadido otro argumento: los fuertes recortes en los impuestos a los grandes ingresos —dicen—, en realidad, han supuesto un acicate para que los ejecutivos vayan aún más lejos y se dediquen a «perseguir beneficios» a expensas del resto de la fuerza de trabajo. ¿Por qué? Porque ha aumentado la ganancia personal derivada de unos ingresos brutos más elevados, por lo que los ejecutivos se muestran más dispuestos a asumir el riesgo de rechazo o afectación moral mientras persiguen sus beneficios personales. Tal como han señalado Pikkety y Saez, hay una correlación negativa muy estrecha entre los tipos impositivos máximos y el porcentaje de ingresos del 1 por 100 más afortunado, tanto en los distintos períodos históricos como en los diversos países.

La lección que yo saco de todo esto es que, probablemente, deberíamos pensar que el rápido aumento de los ingresos de la minoría acaudalada refleja los mismos factores sociales y políticos que fomentaron la laxitud en la regulación financiera. Esta regulación laxa, como ya hemos visto antes, es crucial a la hora de comprender cómo hemos llegado a esta crisis. Pero, en lo que respecta a la desigualdad per se, ¿representó también algún papel importante?

DESIGUALDAD Y CRISIS

Antes de que estallara la crisis económica de 2008, yo solía impartir charlas a públicos profanos sobre el tema de la desigualdad de ingresos; y en ellas señalaba que los ingresos del sector más acaudalado habían ascendido a niveles inauditos desde 1929. Siempre se formulaban preguntas acerca de si eso significaba que estábamos al borde de otra Gran Depresión; y yo declaraba que eso no tenía que suceder necesariamente, que no había ninguna razón por la que una desigualdad extrema tuviera que causar necesariamente un desastre económico.

Bien, ¿qué hacer ahora?

Aun así, correlación no es lo mismo que causalidad. El hecho de que después de regresar a los niveles de desigualdad previos a la Gran Depresión se produjera también una vuelta a la depresión económica podría ser una simple coincidencia. O podría ser el reflejo de causas comunes a ambos fenómenos. ¿Qué sabemos de verdad a este respecto, y qué podemos sospechar?

La causalidad común es, casi con toda certeza, una de las partes de la historia. Hacia 1980 se produjo un gran giro político hacia la derecha en Estados Unidos, Gran Bretaña y, en cierta medida, también en otros países. Este viraje a la derecha provocó cambios tanto en las políticas —sobre todo, comportó grandes reducciones en los tipos impositivos máximos— como en las normas sociales —se relajó la «restricción por escándalo»—, lo que representó un papel importante en el repentino aumento de los ingresos más elevados. Y este mismo viraje a la derecha provocó una desregulación financiera y una ausencia de regulación de las nuevas modalidades bancadas; y esto, como vimos en el capítulo 4, contribuyó mucho al estallido de la crisis.

Pero ¿existe también una flecha de causalidad tal que una directamente la desigualdad de ingresos con la crisis financiera? Quizá, pero es más difícil de demostrar.

Por ejemplo, una idea popular sobre la desigualdad y la crisis —que el aumento de ingresos en manos de los ricos ha debilitado la demanda general, porque el poder adquisitivo de la clase media se ha reducido—, simplemente, no encaja con los datos. Las historias sobre el «infraconsumo» se basan en la idea de que, en la medida en que los ingresos se han concentrado en manos de unos pocos, el consumidor común demora sus gastos y los ahorros aumentan más rápido que las oportunidades de inversión. Sin embargo, lo que ha sucedido en realidad en Estados Unidos es que el gasto en consumo se ha mantenido fuerte pese a la creciente desigualdad; y, lejos de crecer, los ahorros personales iniciaron una tendencia a la baja durante la era de la desregulación financiera y el ascenso de la desigualdad.

La propuesta contraria es más fácil de defender: que la creciente desigualdad nos ha llevado a un consumo excesivo, en lugar de demasiado escaso; más concretamente, que las brechas cada vez más anchas entre ingresos han provocado que los de más abajo asuman demasiadas deudas. Robert Frank, de Cornell, sostuvo que el aumento de los ingresos de la minoría más acaudalada provoca unas «cascadas de consumo» que acaban reduciendo los ahorros e incrementando las deudas:

Los ricos han estado gastando más por la sencilla razón de que les sobra mucho más dinero. Su gasto cambia el marco de referencia que determina la demanda de quienes están justo por debajo de ellos, que se mueven en círculos sociales que se solapan. Por tanto, este segundo grupo también gasta más, lo cual altera la situación del marco de referencia para el grupo inmediatamente inferior; y el proceso se reproduce en toda la escala hasta llegar al sector con menos ingresos. Estas cascadas han encarecido sustancialmente los objetivos financieros básicos de las familias de clase media.

Del trabajo de Elizabeth Warren y Amelia Tyagi se deriva un mensaje parecido; su libro de 2004, The Two-Income Trap, seguía la pista del ascenso de la marea de bancarrotas personales, que empezó mucho antes de la crisis económica global y debería haberse contemplado como una señal de alarma. (La señora Warren, profesora de la facultad de Derecho de Harvard, se ha convertido en una de las defensoras más destacadas de la reforma financiera: obra suya es la nueva Oficina de Protección Financiera del Consumidor. Y ahora se presenta a las elecciones al Senado). Ambas demostraron que un factor clave en estas bancarrotas fue la creciente desigualdad de la educación pública, que a su vez reflejaba el aumento en la desigualdad de los ingresos: las familias de clase media hicieron cuanto pudieron para comprarse una casa en un barrio con buenas escuelas y, en ese proceso, asumieron un nivel de deuda que las dejó en una situación muy vulnerable en caso de enfermedad o pérdida del trabajo.

Es un razonamiento serio y de gran importancia. Por mi parte, sin embargo, conjeturo —y no puedo ir más allá de las conjeturas, dado lo poco que entendemos algunos de estos canales de influencia— que el incremento de la desigualdad ha contribuido y sigue contribuyendo a la depresión, sobre todo, en materia de política. Cuando nos preguntamos por qué los responsables de establecer nuestras políticas activas fueron tan ciegos a los riesgos de la desregulación financiera —y, desde 2008, por qué tampoco han visto los riesgos de dar una respuesta inadecuada a la depresión económica—, es difícil no recordar la famosa frase de Upton Sinclair: «Es difícil conseguir que un hombre comprenda algo, cuando su salario depende de que no lo comprenda». El dinero compra influencia; mucho dinero compra mucha influencia; y las políticas que nos han llevado hasta donde estamos, aunque nunca han hecho demasiado por la mayoría de gente, en cambio sí han funcionado muy bien (al menos durante un tiempo) para unas pocas personas situadas en lo más alto.

LA ÉLITE Y LA ECONOMÍA POLÍTICA DE LAS POLÍTICAS INADECUADAS

En 1998, como ya mencioné en el capítulo 4, Citicorp —la sociedad instrumental de Citibank— se fusionó con Travelers Group para formar lo que ahora conocemos como Citigroup. El trato fue un éxito rotundo para Sandy Weill, que se convirtió en director general del nuevo gigante financiero. Pero tenían un problemilla: la fusión era ilegal. Travelers era una compañía de seguros que también había adquirido dos bancos de inversión, Smith Barney y Shearson Lehman. Y con la ley Glass-Steagall, los bancos comerciales como el Citi no podían dedicarse ni a los seguros ni a la banca de inversión.

Por tanto —y aprovechando la clase de lugar que es el Estados Unidos actual— Weill se propuso cambiar la ley, con la ayuda del senador texano Phil Gramm, presidente del Comité del Senado para la Banca, Vivienda y Asuntos Urbanos. Desde ese puesto, Gramm defendió varias medidas desreguladoras; la joya de la corona, sin embargo, fue la ley Gramm-Leach-Bliley de 1999, que revocaba de hecho la Glass-Steagall y legalizaba, con efecto retroactivo, la fusión Citi-Travelers.

¿Por qué Gramm se mostró tan complaciente? Sin duda, creía sinceramente en las virtudes de la desregulación. Pero también contó con otros alicientes no poco importantes que reforzaron su idea. Mientras aún estaba en el cargo, la industria financiera, la mayor de sus partidarios, aportó cuantiosas contribuciones a su campaña. Y cuando abandonó el cargo, entró a formar parte del equipo directivo de UBS, otro gigante de las finanzas. Pero no lo convirtamos en una cuestión de partidos. Los demócratas también apoyaron tanto la revocación de la Glass-Steagall como la desregulación financiera en general. La figura clave en la decisión de apoyar la iniciativa de Gramm fue Robert Rubin, a la sazón secretario del Tesoro. Antes de entrar en el gobierno, Rubin fue copre-sidente de Goldman Sachs; tras dejar el gobierno, se convirtió en vicepresidente de… Citigroup.

He tratado con Rubin varias veces y dudo de que sea un comprado; entre otras cosas, ya era tan rico que, cuando salió del gobierno, no le hacía falta el trabajo. Aun así, lo aceptó. Y en cuanto a Gramm, por lo que yo sé, creía y sigue creyendo sinceramente en la bondad de todas las posturas que defendió. No obstante, el hecho de que adoptar aquellos posicionamientos llenase las arcas de su campaña mientras estaba en el Senado, y después continuara colmando su cuenta bancaria personal, sin duda habrá contribuido a que defender sus ideas políticas resultara, por decirlo así, más fácil.

En general, a la hora de considerar el papel que el dinero representa en la definición de las políticas, deberíamos tener presente que esto sucede en muchos niveles. Hay muchísima corrupción; hay políticos que se dejan comprar, ya sea por quienes contribuyen a su campaña o mediante sobornos personales. Pero en la mayoría de casos, quizá en casi todos, la corrupción queda más difuminada y es más difícil de identificar: los políticos reciben recompensas por mantener determinadas posturas, y esto hace que las defiendan con mayor firmeza, e incluso se convenzan de que en realidad no los han comprado; pero desde fuera es difícil ver la diferencia entre lo que creen «de verdad» y lo que les pagan por creer.

En un nivel aún más indefinido, la riqueza abre puertas y estas puertas son vías de influencia personal. Los banqueros más notables pueden entrar en los despachos de los senadores o en la Casa Blanca de una forma muy distinta a como lo haría un hombre normal y corriente. Y una vez dentro del despacho, pueden ser convincentes, no solo por los regalos que ofrezcan, sino por quiénes son. Los ricos son gente distinta a usted y a mí, y no solo porque tienen mejores sastres: ellos tienen la seguridad —ese aire de saber qué hacer en cada momento— que viene de la mano del éxito material. Sus estilos de vida resultan atractivos, aun cuando usted y yo no tengamos la intención de hacer lo necesario para poder permitirnos un estilo de vida parecido. Y en el caso de los tipos de Wall Street, al menos, es muy cierto que tienden a ser una gente muy vivaz, con la que en efecto resulta imponente conversar.

El tipo de influencia que una persona rica puede ejercer incluso sobre un político honrado lo resumió muy acertadamente, hace ya tiempo, H. L. Mencken cuando describió la caída de Al Smith, que pasó de defender a capa y espada la reforma del New Deal a mostrarle su oposición más implacable: «El Al de hoy ya no es un político de la mejor calidad. Al parecer, su asociación con los ricos le ha hecho tambalearse y cambiar. Se ha convertido en un golfista…».

Bien, no cabe duda de que todo esto ha sido así a lo largo de la historia. Pero la fuerza de atracción política de los ricos se fortalece cuando los ricos se enriquecen aún más. Tomemos, por ejemplo, el caso de la puerta giratoria por la que políticos y funcionarios terminan yendo a trabajar para la industria a la que, supuestamente, debían supervisar. Esta puerta existe desde hace mucho tiempo, pero el sueldo que una persona puede conseguir cuando resulta del agrado de la industria es ahora bastante más elevado que antaño; esto seguro que contribuye mucho más que hace treinta años a despertar las ganas de complacer a la gente del otro lado de la puerta y asumir posturas que lo conviertan a uno en un atractivo asalariado, una vez concluida la carrera política.

Esta fuerza de atracción no solo afecta a la política y los acontecimientos de Estados Unidos. La revista Slate, de Matthew Ygle-sias, en una reflexión acerca de la asombrosa disposición con que los líderes políticos europeos insisten en seguir adelante con las durísimas medidas de austeridad, ofrecía una conjetura basada en los intereses personales:

Normalmente, pensaríamos que, para el presidente de un país, lo mejor es tratar de hacer las cosas de forma que vuelva a salir elegido. Sin importar lo funesto del panorama, esta es la estrategia preponderante. Pero en la era de la globalización y la «Unioneuropeización», creo que los líderes de los países pequeños están en una situación algo distinta. Quien abandona el puesto siendo tenido en gran estima por el equipo de Davos, podrá ser elegido para una gran variedad de cargos de la Comisión Europea o del FMI o del Veteasabertú aunque sus compatriotas le profesen el más absoluto desprecio. De hecho, en cierta forma, contar con el desprecio absoluto podría suponer una ventaja. La máxima demostración de solidaridad hacia la «comunidad internacional» sería hacer lo que quiere esa comunidad, enfrentándose incluso a una enorme resistencia por parte del electorado político nacional.

Así, supongo que Brian Cowen, aunque haya destruido para siempre el antes dominante Fianna Fáil, cuenta con un futuro prometedor en el circuito internacional, impartiendo conferencias sobre las «decisiones difíciles».

Una cosa más: mientras que la influencia de la industria financiera ha sido fuerte en los dos grandes partidos de Estados Unidos, el impacto mayor del gran capital sobre los políticos se ha dejado sentir con más fuerza entre los republicanos, que, por su ideología, tienden más a apoyar al 1 por 100 de los de arriba (o al 0,1 por 100, llegado el caso). Y este diferencial de interés explica, probablemente, el llamativo descubrimiento que hicieron los expertos en ciencias políticas Keith Poole y Howard Rosenthal, que utilizaron los resultados de las votaciones del Congreso para medir la polarización política —la brecha entre los partidos— a lo largo del siglo pasado, aproximadamente. Descubrieron que existía una relación clara entre el porcentaje de ingresos totales que obtenía el 1 por 100 más acaudalado y el grado de polarización del Congreso. Los primeros treinta años posteriores a la segunda guerra mundial fueron un tiempo marcado por una distribución relativamente igualitaria de los ingresos, que también se caracterizó por una gran dosis de bipartidismo real, donde un grupo considerable de políticos de centro tomaba las decisiones por la vía del consenso más o menos amplio. Sin embargo, desde 1980, el Partido Republicano se ha desplazado hacia la derecha, de la mano del incremento en los ingresos de la élite; y los acuerdos políticos se han vuelto prácticamente imposibles.

Esto nos lleva de nuevo a la relación entre la desigualdad y la nueva depresión.

La creciente influencia de la riqueza ha conllevado una gran cantidad de decisiones políticas que a los liberales, como el que escribe estas palabras, no nos gustan: la progresiva bajada de los impuestos, la injusticia en las ayudas para los pobres, el deterioro de la educación pública y otras tantas cuestiones. No obstante, lo más importante, para el tema central de este libro, fue el modo en que el sistema político perseveró en la cuestión de la desregulación y la falta de nueva regulación, pese a los muchos signos de alarma que avisaban de que un sistema financiero sin regulaciones garantizaba futuros problemas.

El caso es que esta insistencia desconcierta mucho menos cuando tenemos en cuenta la creciente influencia de los más ricos. En primer lugar, de entre los muy ricos, bastantes estaban haciendo dinero gracias a un sistema financiero carente de regulaciones; por lo tanto, estaban directamente interesados en que los movimientos antirregulatorios siguieran activos. Además, por muchas dudas que hubieran surgido acerca de los resultados económicos globales después de 1980, lo cierto es que la economía funcionaba extremadamente bien —¡gracias!— para los de más arriba.

Así, aunque aumentar la desigualdad probablemente no fuera la principal causa directa de la crisis, sí creó una clima político en el que era imposible percibir las señales de alarma y actuar en respuesta a ellas. Y, como veremos en los dos capítulos siguientes, también generó un ambiente intelectual y político que paralizó nuestra capacidad de responder con eficacia cuando estalló la crisis.