Desde que nos golpeó este colosal hundimiento del crédito, no tardamos mucho en hallarnos en recesión. La recesión, a su vez, profundizó en el hundimiento del crédito, debido a la caída de la demanda y el empleo; y las pérdidas crediticias de las instituciones financieras se elevaron mucho. De hecho, llevamos más de un año atrapados precisamente en esta forma de retroalimentación adversa. En casi todos los sectores de la economía se ha vivido un proceso de desapalancamien-to de los balances. Los consumidores cancelan compras, sobre todo de bienes perdurables, para reforzar sus ahorros. Las empresas cancelan inversiones planeadas y despiden a trabajadores para preservar el efectivo. Y las instituciones financieras reducen sus activos para aumentar el capital y mejorar sus oportunidades de capear la tormenta actual. De nuevo, Minsky comprendió esta dinámica. Habló de la paradoja del desapalancamiento, por la cual ciertas precauciones que podrían ser inteligentes para una persona o empresa —y que, de hecho, resultan esenciales para que la economía vuelva a su estado normal—, sin embargo solo consiguen magnificar las dificultades de la economía en su conjunto.

JANET YELLEN, vicepresidenta de la Reserva Federal, en un discurso titulado: «Una debacle a lo Minsky: lecciones para la banca central», 16 de abril de 2009

En abril de 2011, el Instituto para un Nuevo Pensamiento Económico —una organización fundada después de la crisis financiera de 2008 con la intención de promover… bien, el nuevo pensamiento económico— organizó una conferencia en Bretton Woods (Nuevo Hampshire), lugar de una famosa reunión que, en 1944, sentó las bases del sistema monetario mundial de la posguerra.

Uno de los participantes, Mark Thoma, de la Universidad de Ore-gón —que mantiene el influyente blog Economist’s View›— bromeó, tras escuchar varios de los debates, diciendo que «el nuevo pensamiento económico significa leer libros viejos».

Como otros corrieron a señalar, la idea tenía su gracia; no por ello falta una buena razón para que los libros viejos estén de nuevo en voga. Sí, los economistas han desarrollado algunas ideas nuevas después de la crisis financiera. Pero cabe defender que el cambio más importante en la forma de pensar —al menos, entre aquellos economistas que están algo dispuestos a reconsiderar sus puntos de vista a la luz del desastre actual, un grupo más reducido de lo que uno habría deseado— ha sido la apreciación renovada por las ideas de economistas del pasado. Uno de estos economistas del pasado es, naturalmente, John Maynard Keynes: vivimos, de forma reconocible, en la clase de mundo que describió Keynes. Pero otros dos economistas estadounidenses ya fallecidos también han vuelto, intensa y justificadamente, a un primer plano: Irving Fisher, coetáneo de Keynes; y un candidato muerto en fecha más reciente, Hyman Minsky. Lo que hace especialmente interesante el nuevo relieve de Minsky es que, en vida, no estaba lejos de ser una figura apartada y marginal. ¿Por qué, entonces, tantos economistas —incluidos, como se ha visto en la cita inicial, máximas figuras de la Reserva Federal— invocan ahora su nombre?

LA NOCHE EN QUE RELEYERON A MINSKY

Mucho antes de la crisis de 2008, Hyman Minsky estaba advirtiendo —ante una profesión, la de los economistas, que lo recibió esencialmente con indiferencia— no de que podría ocurrir algo semejante a esta crisis, sino de que iba a ocurrir.

Pocos le prestaron oídos en su momento. Minsky, que daba clases en la Universidad de Washington en San Luis (Misuri), fue una figura marginal a lo largo de toda su vida profesional y murió, sin perder esta condición, en 1996. Para ser sincero, la heterodoxia de Minsky no fue la única razón por la que fue ignorado por la corriente dominante. Sus libros, por decirlo suave, no son una lectura fácil; las flores de brillante perspicacia se diseminan poco generosamente entre hectáreas de prosa recargada y álgebra innecesaria. Y también proclamó sus alertas con excesiva frecuencia: para parafrasear un viejo chiste de Paul Samuelson, predijo unas nueve de las tres últimas grandes crisis financieras.

Sin embargo, estos días muchos economistas —incluido, sin ninguna duda, el que esto escribe— reconocen la importancia de una hipótesis de Minsky, la «hipótesis de la inestabilidad financiera». Y los que —como, de nuevo, el que esto escribe— hemos llegado relativamente tarde a la obra de Minsky desearíamos haberla leído mucho antes.

La gran idea de Minsky fue centrarse en el «apalancamiento» (leverage): la acumulación de deuda en relación con los activos o los ingresos. En los períodos de estabilidad económica, decía el autor, el apalancamiento se incrementaba, porque todo el mundo mira con displicencia el riesgo de que el deudor no sea capaz de devolver lo prestado. Pero este ascenso del apalancamiento, a la postre, genera inestabilidad económica. De hecho, prepara el terreno para una crisis económica y financiera.

Veámoslo por pasos.

En primer lugar, la deuda es algo muy útil. Seríamos una sociedad más pobre si todo el que deseara comprarse una casa tuviera que pagarla en metálico; si todo propietario de un pequeño negocio, buscando su expansión, tuviera o bien que pagar esa expansión de su propio bolsillo o bien admitir socios adicionales y no deseados. La deuda es una manera en la que quienes ahora mismo no pueden dar buen uso a su dinero pueden poner ese dinero a trabajar, a cambio de un precio, al servicio de los que sí pueden darle buen uso.

Además, en contra de lo que quizá pudiera pensar el lector, la deuda no empobrece a la sociedad en su conjunto: la deuda de una persona es el activo de otra, por lo que la riqueza total no se ve afectada por el total de deuda en circulación. Estrictamente hablando, esto solo es cierto para la economía mundial en su conjunto, no para cada país por sí solo; así, hay países cuya deuda internacional es mucho mayor que sus activos internacionales. Pero a pesar de todo lo que usted pueda haber oído sobre tomar dinero prestado a China y demás, esto no es así en el caso de Estados Unidos: nuestra «posición en inversión internacional neta» (la diferencia entre los activos y los pasivos exteriores) es negativa por «tan solo» unos 2,5 billones de dólares. Esto puede parecer mucho, pero en realidad no es mucho en el contexto de una economía que produce cada año bienes y servicios por valor de 15 billones. Desde 1980 ha habido un rápido incremento de la deuda estadounidense, pero este rápido ascenso no supone que vivamos muy endeudados con el resto del mundo.

No obstante, sí nos hizo vulnerables a la clase de crisis que estalló en 2008.

Obviamente, tener un nivel alto de apalancamiento —poseer una deuda elevada en relación con tus ingresos o activos— te hace vulnerable cuando las cosas se tuercen. Una familia que compra su casa sin aportar entrada y con una hipoteca inicial en la que solo satisface intereses se hallará ahogada y en problemas si el mercado residencial baja, aunque solo sea un poco; una familia que dio el 20 por 100 de entrada y ha estado amortizando desde entonces tiene muchas más probabilidades de sobrevivir al empeoramiento. Una compañía obligada a dedicar la mayoría de su flujo de caja a pagar deuda contraída mediante una adquisición apalancada puede irse a pique con más rapidez si las ventas fallan; en cambio, un negocio libre de deudas podría capear mejor el temporal.

Lo que puede ser menos obvio es que, cuando muchas personas y empresas tienen un gran nivel de apalancamiento, la economía en su conjunto se torna vulnerable cuando las cosas van mal. Pues los niveles elevados de deuda hacen que la economía sea vulnerable a una clase de espiral letal en la que el mismo empeño de los deudores por «desapalancarse» (reducir su deuda) crea un entorno que no consigue sino agravar su problema de endeudamiento.

El gran economista estadounidense Irving Fisher expuso la historia en un artículo clásico de 1933, titulado «La teoría deuda-deflación de las grandes depresiones». Es un artículo que, como el ensayo de Keynes con el que abrí el capítulo 2, parece escrito ayer mismo (dejando a un lado los arcaísmos de estilo). Imaginemos, dice Fisher, que un empeoramiento económico crea una situación en la que muchos deudores se ven obligados a adoptar medidas rápidas para reducir su deuda. Pueden «liquidar» (intentar vender cuantos activos tengan) y/o pueden recortar fuertemente el gasto y usar los ingresos para devolver la deuda. Son medidas que pueden funcionar, salvo cuando demasiadas personas y empresas están intentando amortizar sus deudas al mismo tiempo.

Pero si demasiados actores económicos se encuentran al mismo tiempo con un problema de endeudamiento, su empeño colectivo por salir de ese problema contribuye a su propia derrota. Si millones de propietarios en dificultades intentan vender sus casas para cancelar sus hipotecas —o, a este respecto, si los acreedores se apoderan de sus hogares e intentan vender las propiedades que han sufrido la ejecución hipotecaria—, el resultado es un hundimiento de los precios inmobiliarios, lo que ahoga a un número aún mayor de propietarios y obliga a nuevas ventas forzosas. Si los bancos se preocupan por la cantidad de deuda española e italiana que hay en sus cuentas y deciden reducir su exposición vendiendo parte de esa deuda, entonces los precios de los bonos españoles e italianos se hunden; y esto pone en peligro la estabilidad de los bancos y los obliga a seguir vendiendo aún más activos. Si los consumidores recortan drásticamente su gasto para devolver la deuda de su tarjeta de crédito, la economía se desploma, desaparecen puestos de trabajo y la carga de la deuda de los consumidores se agrava aún más. Y si las cosas llegan a un punto suficientemente malo, la economía en su conjunto puede sufrir deflación —una caída general de los precios—, lo que supone que el poder comprador del dólar sube y, por lo tanto, la carga de deuda real asciende incluso cuando el valor de la deuda en dólares está cayendo.

Irving Fisher lo resumió con un lema sucinto, que no era del todo preciso pero recoge la verdad esencial: «Cuanto más pagan los deudores, más deben». Defendió que esto es lo que había pasado, en realidad, por detrás de la Gran Depresión: que la economía estadounidense entró en recesión con un nivel de deuda sin precedentes, que la hizo vulnerable a una espiral descendente y autorre-forzante. Me caben pocas dudas de que estaba en lo cierto. Como ya he dicho, su artículo se lee como si hubiera sido escrito ayer; es decir, la explicación principal de la depresión que estamos viviendo ahora es una historia similar, aunque menos extrema.

EL MOMENTO DE MINSKY

Déjenme intentar otro lema sucinto, similar al de Fisher sobre la deflación y la deuda, con un lema —igualmente impreciso, pero confío que sugerente— sobre el estado actual de la economía mundial: ahora mismo, «los deudores no pueden gastar y los acreedores no quieren gastar».

Es una dinámica que se percibe con toda claridad si uno mira a los gobiernos europeos. Todas las naciones más endeudadas de Europa —todos los países que pidieron prestado mucho dinero durante los buenos años previos a la crisis (en su mayoría para financiar el gasto privado, no el gubernamental, pero dejemos esto de lado por ahora)— se enfrentan ahora a crisis fiscales: o bien no pueden pedir dinero prestado, o bien solo lo consiguen a tasas de interés extraordinariamente elevadas. Hasta ahora han conseguido no quedarse con los bolsillos vacíos, literalmente, porque de varios modos las economías europeas más fuertes y el Banco Central Europeo han estado canalizando préstamos en su dirección. Ahora bien, esta ayuda venía con condiciones: los gobiernos de los países endeudados se han visto obligados a imponer salvajes programas de austeridad, recortando drásticamente incluso en los conceptos básicos, como la atención sanitaria.

Sin embargo, los países acreedores no están compensando con incrementos de gasto. De hecho, inquietos por los riesgos de la deuda, ellos también están desarrollando programas de austeridad, aunque más suaves que los de los países endeudados.

Así ocurre con los gobiernos europeos; pero también se está desarrollando una dinámica similar en el sector privado, tanto en Europa como en Estados Unidos. Fijémonos, por ejemplo, en el gasto de los hogares estadounidenses. No tenemos información directa sobre el modo en que hogares con distintos niveles de deuda han variado su gasto; pero según han señalado los economistas Atif Mian y Amir Sufi, en el nivel de los condados sí tenemos datos sobre deuda y gasto en cuestiones como casas y coches; y los niveles de deuda varían mucho entre los distintos condados estadounidenses. Sin duda, lo que Mian y Sufi han hallado es que en los condados con niveles de deuda elevados se han reducido drásticamente tanto las ventas de coches como la construcción de casas; no ocurre así con los poco endeudados, pero estos condados solo están comprando aproximadamente lo mismo que compraban antes de la crisis, de forma que, en lo que respecta a la demanda general, la caída ha sido considerable.

Y la consecuencia de esta caída en la demanda general es, como se vio en el capítulo 2, una economía deprimida y mucho desempleo.

Pero ¿por qué sucede esto ahora, en oposición a cinco o seis años atrás? Y, en primer lugar, ¿cómo ha llegado a haber tanto nivel de endeudamiento? Aquí es donde entra Hyman Minsky.

Según señaló Minsky, el apalancamiento —una deuda ascendiente, en comparación con los ingresos o los activos— va bien hasta que va terriblemente mal. En una economía en expansión con precios al alza, y especialmente con precios de activos como las casas, a los que piden préstamos les suele ir muy bien. Se compra una casa sin aportar apenas entrada y, al cabo de unos pocos años, se posee una propiedad de primer nivel, simplemente porque los precios del mercado inmobiliario han subido mucho. Un especulador compra a préstamo, el valor del bien sube y, cuanto más haya pedido prestado, mayor será su beneficio.

Pero ¿por qué los acreedores permiten estos préstamos? Porque mientras la economía en su conjunto funcione bastante bien, la deuda no parece demasiado arriesgada. Piénsese en el ejemplo de las hipotecas inmobiliarias. Hace unos pocos años, investigadores del Banco de la Reserva Federal de Boston examinaron los determinantes de los impagos de hipotecas, en los que los prestatarios no pueden o no quieren pagar. Hallaron que, mientras los precios de las casas iban en ascenso, era raro que dejaran de pagar incluso los prestatarios que habían perdido el trabajo; simplemente, vendían la casa y cancelaban la deuda. Historias similares se aplicaban a muchas clases de prestatarios. Mientras a la economía no le esté pasando nada muy malo, prestar dinero no parece muy arriesgado.

Y aquí está la cuestión: mientras los niveles de deuda sean relativamente bajos, es probable que los sucesos económicos negativos sean escasos y distantes entre sí. Por lo tanto, una economía poco endeudada tiende a ser una economía en la que la deuda parece segura; una economía en la que el recuerdo de los posibles perjuicios de la deuda se desvanece en la niebla de la historia. A lo largo del tiempo, la percepción de que la deuda es segura lleva a relajar los criterios de concesión de préstamos; tanto las empresas como las familias desarrollan la costumbre de pedir prestado; y el nivel general de apalancamiento de la economía asciende.

Todo esto, por descontado, sienta las bases de la futura catástrofe. En algún punto de la historia se produce un «momento de Minsky», sintagma acuñado por el economista Paul McCulley, del fondo de inversión Pimco. A veces también se lo ha denominado «momento Coyote Vil», por el personaje de los dibujos animados, conocido por la forma en que se despeña y queda suspendido en mitad del aire hasta que mira hacia el fondo del barranco; y, de acuerdo con las leyes de la física animada, solo entonces cae hasta estrellarse.

Una vez que los niveles de deuda son suficientemente elevados, cualquier cosa puede activar el momento de Minsky, ya sea una recisión normal y corriente, el estallido de una burbuja inmobiliaria, etc. La causa inmediata tiene poca importancia; lo importante es que los prestatarios descubren de nuevo los riesgos de la deuda, los deudores se ven obligados a iniciar el desapalancamiento y empieza la espiral deflación-deuda de Fisher.

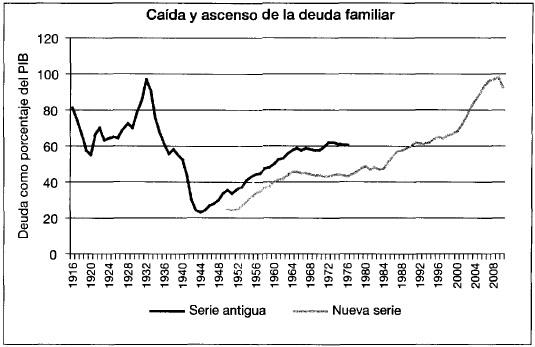

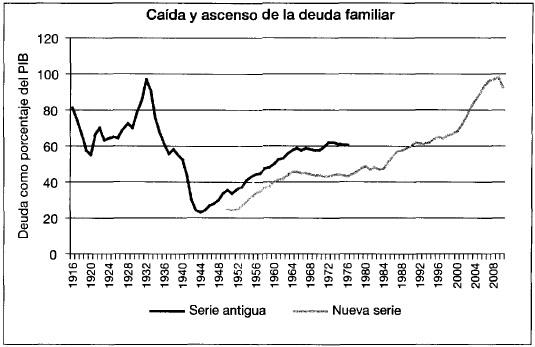

Ahora veamos algunas cifras. La figura de la página siguiente muestra la deuda familiar como porcentaje del PIB. Divido por el PIB (el ingreso total obtenido en una economía) porque así se corrige tanto la inflación como el crecimiento económico: en 1955, la deuda familiar era unas cuatro veces superior, en dólares, a lo que había sido en 1929, pero gracias a la inflación y el crecimiento, en términos económicos era muy inferior.

Los hogares estadounidenses redujeron la carga de su deuda durante la segunda guerra mundial, lo que sentó las bases de la prosperidad; pero los niveles de deuda se dispararon de nuevo con posterioridad a 1980, lo que sentó las bases de la depresión actual.

Fuente: Historical Statistics ofthe United States, Millenial Edition (Oxford University Press) y Junta de la Reserva Federal.

Nótese también que los datos no son plenamente compatibles a lo largo del tiempo. Una serie de datos va de 1916 a 1976; otra serie, que por razones técnicas muestra un número algo inferior, se extiende desde 1950 hasta la actualidad. He mostrado las dos series, incluido el solapamiento, pues creo que será suficiente para transmitir una impresión general de la historia a largo plazo.

¡Y vaya historia!

Ese enorme incremento de la relación deuda-PIB, entre 1929 y 1933, es la deuda-deflación de Fisher en acción: la deuda no subía, el PIB se hundía, y el esfuerzo de los deudores por reducir su deuda causó una combinación de depresión y deflación que agravó mucho más los problemas de endeudamiento. La recuperación que comportó el New Deal, por imperfecta que fuera, vino a dejar de nuevo la relación de la deuda aproximadamente en el punto inicial.

Entonces llegó la segunda guerra mundial. Durante la guerra, el sector privado vio cómo se le denegaban casi todos los nuevos préstamos, incluso cuando ascendían los ingresos y subían los precios. Al final de la guerra, la deuda privada era muy baja, en relación con los ingresos, lo que posibilitó que la demanda privada emergiera cuando concluyeron el racionamiento y los controles del período bélico. Muchos economistas (y no pocos empresarios) esperaban que Estados Unidos volvería a la depresión cuando la guerra terminara. Lo que se produjo, en cambio, fue una enorme explosión del gasto privado —en particular, de compras inmobiliarias— que mantuvo a la economía viento en popa hasta que la Gran Depresión fue un recuerdo lejano.

El recuerdo, cada vez más distante, de la Depresión sentó las bases de un extraordinario incremento de la deuda, que se inició aproximadamente en 1980. Y —sí— esto coincidió con la elección de Ro-nald Reagan, porque parte de la historia es política. La deuda empezó a subir en parte porque los prestadores y los prestatarios habían olvidado qué cosas negativas pueden pasar, pero también porque los políticos (y supuestos expertos) habían olvidado que pueden pasar cosas negativas y comenzaron a eliminar las regulaciones introducidas en la década de 1930 para evitar que ocurrieran de nuevo.

Así, por tanto, lo malo ocurrió otra vez. Y el resultado no fue simplemente crear una crisis económica, sino crear una clase especial de crisis económica, una en la que las respuestas políticas de apariencia razonable son, a menudo, lo peor que se puede hacer.

LA ECONOMÍA DEL ESPEJO

Si usted invierte mucho tiempo en atender a lo que está diciendo gente de apariencia seria sobre el estado actual de la economía —y mi trabajo como experto supone hacer precisamente eso—, acabas dándote cuenta de cuál es uno de sus mayores problemas: se manejan con las metáforas equivocadas. Conciben la economía estadounidense como una familia que estuviera pasando un tiempo de penuria, con los ingresos reducidos por efecto de fuerzas situadas fuera de su control y cargada con una deuda demasiado elevada para sus ingresos. Y lo que prescriben para remediar esta situación es un régimen de virtud y prudencia: debemos ajustarnos el cinturón, reducir el gasto, cancelar las deudas, recortar los costes.

Pero la actual no es una crisis de esa clase. Nuestros ingresos son bajos precisamente porque estamos gastando demasiado poco; y recortar aún más el gasto solo servirá para deprimir todavía más nuestros futuros ingresos. Tenemos, en efecto, un problema de exceso de deuda; pero esa deuda no es dinero que debamos a algún extraño, sino dinero que nos debemos unos a otros, lo cual supone una diferencia enorme. Y en cuanto a recortar los costes: recortarlos, ¿en comparación con quién? Porque si todo el mundo intenta reducir sus costes, solo conseguiremos empeorar la situación.

En pocas palabras: temporalmente, estamos al otro lado del espejo. La combinación de la trampa de la liquidez —ni siquiera una tasa de interés al cero es suficientemente baja para restaurar el pleno empleo— y el exceso de deuda pendiente nos ha hecho aterrizar en un mundo de paradojas; un mundo en el que la virtud es un vicio y la prudencia es una locura. Así, la mayor parte de las cosas que la gente seria nos pide hacer solo contribuye a agravar más nuestra situación.

¿De qué paradojas estoy hablando? Una de ellas, la «paradoja del ahorro», solía ser un tema importante en la introducción a la economía, aunque cada vez estuvo menos de moda, a medida que el recuerdo de la Gran Depresión se desvanecía. Funciona así: supongamos que todo el mundo intenta ahorrar más al mismo tiempo. Cabría pensar que este deseo intensificado de ahorrar se traduciría en una inversión mayor —más gasto en nuevas fábricas, edificios de oficinas, centros comerciales, etc.— que ampliarían nuestra riqueza futura. Pero en una economía deprimida, lo único que ocurre cuando todo el mundo intenta ahorrar más (y, por lo tanto, gasta menos) es que los ingresos menguan y la economía sufre. Y a medida que la economía ahonde su estado de depresión, las empresas invertirán menos, no más: en el intento de ahorrar más desde el punto de vista personal, los consumidores terminan ahorrando menos en conjunto.

La paradoja del ahorro, según se suele formular, no depende necesariamente de una herencia de préstamos excesivos en el pasado; aunque, en la práctica, es así como hemos terminado teniendo una economía persistentemente deprimida. Pero el exceso de deuda pendiente causa también otras dos paradojas, aunque relacionadas entre sí.

Primero está la «paradoja del desapalancamiento», que ya hemos visto resumida en el conciso lema de Fisher, según el cual cuanto más pagan los deudores, más deben. Un mundo en el que un gran porcentaje de personas o empresas está intentando cancelar sus deudas, todas al mismo tiempo, es un mundo en el que se reducen los ingresos y el valor de los activos, donde los problemas de endeudamiento se agravan, en lugar de mejorar.

En segundo lugar está la «paradoja de la flexibilidad». Queda más o menos implícita en el viejo ensayo de Fisher, pero su encarnación moderna, en lo que yo sé, procede del economista Gauti Eggertsson, de la Reserva Federal de Nueva York. Funciona así: habitualmente, cuando uno halla dificultades para vender algo, lo solventa rebajando el precio. Así, parece natural suponer que la solución al desempleo masivo es recortar los salarios. De hecho, los economistas conservadores defienden a menudo que F. D. Roose-velt retrasó la recuperación de los años treinta porque las directrices del New Deal, favorables a los trabajadores, aumentaron los salarios cuando deberían haberlos reducido. Y hoy se defiende a menudo que lo que en verdad necesitamos es una mayor «flexibilidad» del mercado de trabajo, eufemismo del recorte de salarios.

Pero mientras un trabajador individual puede mejorar sus oportunidades de obtener trabajo a cambio de aceptar un salario inferior, que lo haga más atractivo en comparación con otros trabajadores, un recorte general de los salarios deja a todo el mundo en el mismo lugar, salvo en un aspecto: reduce los ingresos de todos, pero el nivel de deuda se mantiene igual. Así pues, más flexibilidad en los salarios (y los precios) solo empeoraría las cosas.

Bien, algunos lectores quizá hayan pensado lo siguiente: si acabo de explicar por qué hacer cosas que normalmente se consideran adecuadas y prudentes nos hace ir a peor en la situación actual, ¿no supone esto que, de hecho, deberíamos estar haciendo lo contrario? Y la respuesta, básicamente, es sí. En un momento en el que muchos deudores intentan aumentar el ahorro y cancelar las deudas, es importante que alguien haga lo contrario, es decir, gaste más y tome más dinero prestado; y el alguien más obvio no es otro que el gobierno. Por lo tanto, esta es otra forma de llegar al argumento keynesiano según el cual para responder a la clase de depresión a que nos enfrentamos necesitamos el gasto del gobierno.

¿Qué podemos decir sobre el argumento de que la caída de salarios y precios empeora la situación? ¿Acaso supone esto que elevar sueldos y precios mejoraría la situación y que la inflación, de hecho, sería útil? En efecto, así es, porque la inflación reduciría la carga de la deuda (además de tener algún otro efecto útil que analizaremos más adelante). Más en general, las políticas que buscan reducir el peso de la deuda de un modo u otro, como por ejemplo la ayuda hipotecaria, podrían y deberían tratar de encontrar una salida perdurable a la depresión.

Pero nos estamos adelantando. Antes de desarrollar una propuesta completa de estrategia de recuperación, quiero destinar los capítulos inmediatos a ahondar más en cómo hemos llegado a meternos en esta depresión.